Autor: Poopman

Traducción: TechFlow

Ansem anunció el techo del mercado, y CT calificó este ciclo como "criminal".

Los proyectos con alta FDV (valoración totalmente diluida) y sin aplicaciones reales han exprimido hasta el último centavo del sector cripto. La venta empaquetada de memecoins ha hecho que la industria cripto tenga mala reputación ante el público.

Aún peor, casi ningún capital se ha reinvertido en el ecosistema.

Por otro lado, casi todos los airdrops se han convertido en estafas de "pump and dump". El único propósito de los eventos de generación de tokens (TGE) parece ser proporcionar liquidez de salida para los primeros participantes y el equipo.

Los holders firmes y los inversores a largo plazo están sufriendo grandes pérdidas, mientras que la mayoría de los altcoins nunca se han recuperado.

La burbuja está explotando, los precios de los tokens se desploman y la gente está furiosa.

¿Significa esto que todo ha terminado?

Los tiempos difíciles forjan a los fuertes.

Siendo justos, 2025 no ha sido un mal año.

Hemos sido testigos del nacimiento de muchos proyectos excelentes. Proyectos como Hyperliquid, MetaDAO, Pump.fun, Pendle y FomoApp han demostrado que todavía hay verdaderos constructores impulsando el sector de la manera correcta.

Esta es una "purga" necesaria para eliminar a los malos actores.

Estamos reflexionando y seguiremos mejorando.

Ahora, para atraer más capital y usuarios, necesitamos mostrar más aplicaciones reales, modelos de negocio auténticos y fuentes de ingresos que aporten valor real a los tokens. Creo que este es el rumbo que la industria debe tomar en 2026.

2025: El año de las stablecoins, PerpDex y DAT

Stablecoins más maduras

En julio de 2025, la "Genius Act" fue oficialmente firmada, marcando el nacimiento del primer marco regulatorio para stablecoins de pago, exigiendo que estén respaldadas al 100% por efectivo o bonos del Estado a corto plazo.

Desde entonces, el interés de las finanzas tradicionales (TradFi) por el sector de las stablecoins ha ido en aumento, con entradas netas de stablecoins que superan los 100 mil millones de dólares solo este año, convirtiéndolo en el año más fuerte en la historia de las stablecoins.

RWA.xyz

Las instituciones favorecen las stablecoins y ven un gran potencial para reemplazar los sistemas de pago tradicionales, por razones como:

-

Transacciones transfronterizas más baratas y eficientes

-

Liquidación instantánea

-

Bajas comisiones de transacción

-

Disponibilidad 24/7

-

Cobertura frente a la volatilidad de monedas locales

-

Transparencia on-chain

Hemos visto grandes adquisiciones por parte de gigantes tecnológicos (como Stripe adquiriendo Bridge y Privy), la IPO de Circle sobresuscrita, y varios bancos de primer nivel mostrando interés en lanzar sus propias stablecoins.

Todo esto demuestra que, en el último año, las stablecoins realmente han madurado.

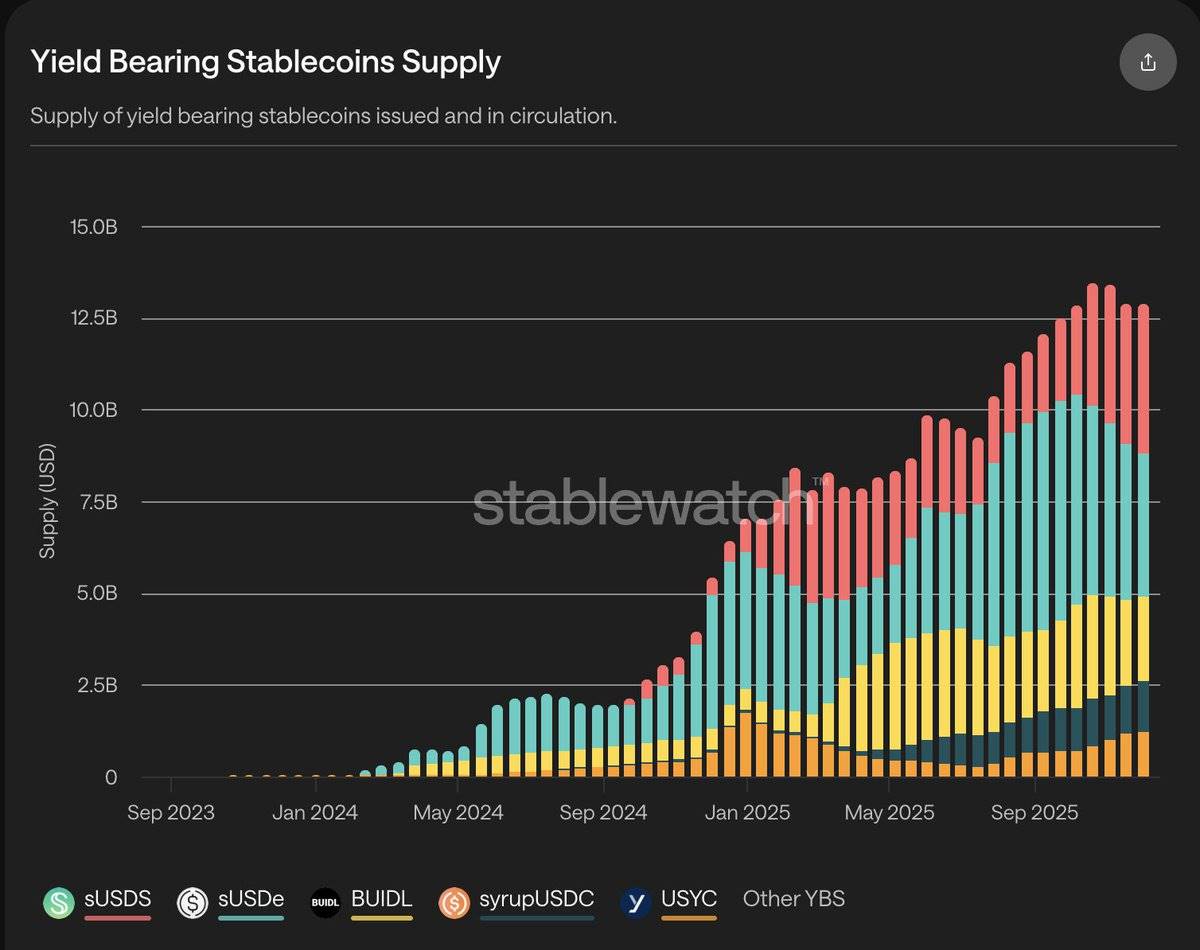

Stablewatch

Además de los pagos, otro gran caso de uso de las stablecoins es la obtención de rendimientos sin permisos, lo que llamamos Yield Bearing Stablecoin (YBS).

Este año, el suministro total de YBS se ha duplicado, alcanzando los 12.5 mil millones de dólares, impulsado principalmente por proveedores de rendimiento como BlackRock BUIDL, Ethena y sUSDs.

A pesar del rápido crecimiento, el reciente incidente de Stream Finance y el mal desempeño general del mercado cripto han afectado el sentimiento del mercado y reducido los rendimientos de estos productos.

Aun así, las stablecoins siguen siendo uno de los pocos negocios realmente sostenibles y en crecimiento dentro del sector cripto.

PerpDex (Intercambios descentralizados de contratos perpetuos):

PerpDex ha sido otra estrella este año.

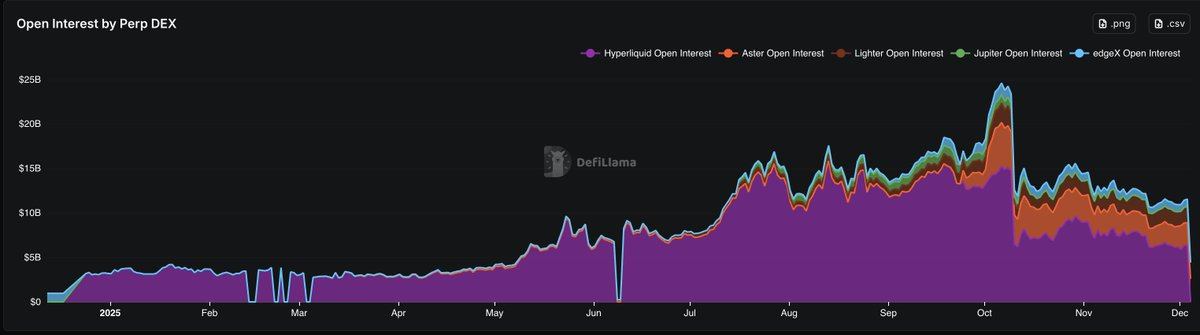

Según DeFiLlama, el open interest de PerpDex creció en promedio 3-4 veces, de 3 mil millones de dólares a 11 mil millones, alcanzando un pico de 23 mil millones.

El volumen de negociación de contratos perpetuos también creció significativamente, multiplicándose por 4 desde principios de año, pasando de 80 mil millones de dólares semanales a más de 300 mil millones (parte de este crecimiento impulsado por la minería de puntos), convirtiéndose en uno de los sectores de mayor crecimiento en cripto.

Sin embargo, tras la fuerte corrección del mercado el 10 de octubre y la posterior debilidad, ambos indicadores han comenzado a desacelerarse.

Open Interest de PerpDex, fuente: DeFiLlama

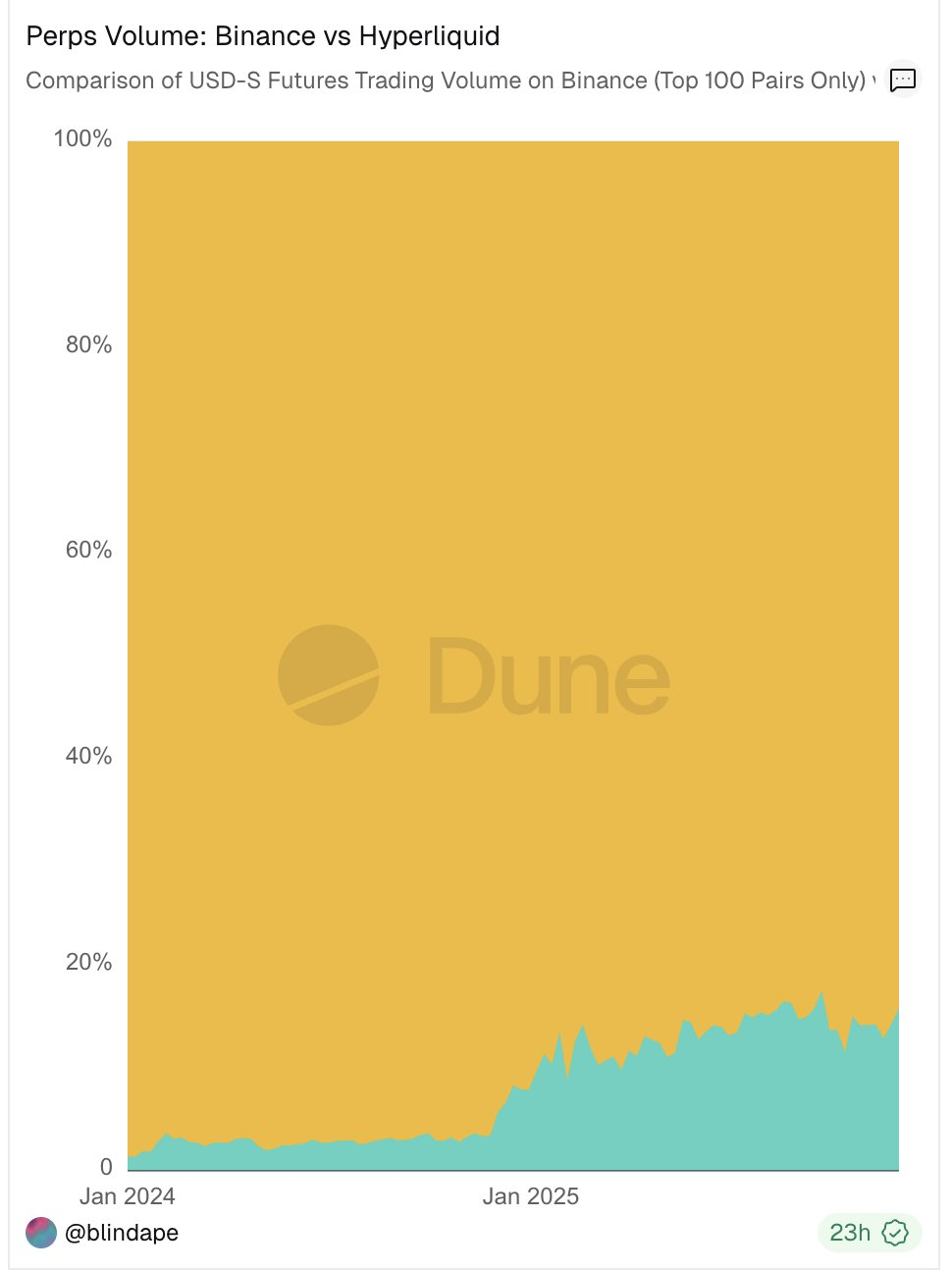

El rápido crecimiento de los PerpDex supone una amenaza real al dominio de los exchanges centralizados (CEX).

Por ejemplo, el volumen de contratos perpetuos de Hyperliquid ya alcanza el 10% del de Binance, y la tendencia continúa. No es sorprendente, ya que los traders pueden encontrar en PerpDex ventajas que los CEX no ofrecen:

-

No requiere KYC (verificación de identidad)

-

Buena liquidez, a veces comparable a la de los CEX

-

Oportunidades especulativas de airdrops

El juego de las valoraciones es otro punto clave.

Hyperliquid ha demostrado que los PerpDex pueden alcanzar valoraciones extremadamente altas, atrayendo a una nueva ola de competidores.

Algunos nuevos competidores cuentan con el apoyo de grandes VC o CEX (como Lighter, Aster), mientras que otros buscan diferenciarse mediante aplicaciones móviles nativas o mecanismos de compensación de pérdidas (como Egdex, Variational).

Los minoristas tienen grandes expectativas sobre el alto FDV de estos proyectos al lanzarse, y también esperan recompensas de airdrops, lo que ha llevado a la actual "guerra de puntos" (POINTS WAR).

Aunque los PerpDex pueden ser extremadamente rentables, Hyperliquid ha optado por recomprar $HYPE a través del "Assistance Fund", reinvirtiendo las ganancias en el token (el volumen de recompra ya ha alcanzado el 3.6% del suministro total).

Este mecanismo de recompra, al proporcionar valor real de retorno, se ha convertido en el principal motor del éxito del token y ha inaugurado la tendencia del "metaverso de recompra", impulsando a los inversores a exigir una mayor vinculación de valor en lugar de tokens de gobernanza con alto FDV pero sin utilidad real.

DAT (Reserva de Activos Digitales):

Gracias a la postura pro-cripto de Trump, hemos visto una gran afluencia de capital institucional y de Wall Street al sector cripto.

Inspirados por la estrategia de MicroStrategy, los DAT se han convertido en una de las principales formas para que las finanzas tradicionales (TradFi) accedan indirectamente a activos cripto.

En el último año, se han creado unos 76 nuevos DAT. Actualmente, los DAT poseen activos cripto por valor de 137 mil millones de dólares. De ellos, más del 82% es bitcoin (BTC), alrededor del 13% es ethereum (ETH), y el resto está distribuido entre diferentes altcoins.

Ver gráfico a continuación:

Bitmine (BMNR)

Bitmine (BMNR), lanzado por Tom Lee, se ha convertido en uno de los puntos destacados de esta fiebre de los DAT y en el mayor comprador de ETH entre todos los participantes de DAT.

Sin embargo, a pesar del interés inicial, la mayoría de las acciones de DAT experimentaron un "pump and dump" en los primeros 10 días. Después del 10 de octubre, los flujos hacia los DAT cayeron un 90% respecto a julio, y el valor neto de la mayoría de los DAT (mNAV) ha caído por debajo de 1, lo que indica que la prima ha desaparecido y la fiebre de los DAT prácticamente ha terminado.

En este ciclo, hemos aprendido lo siguiente:

-

La blockchain necesita más aplicaciones en el mundo real.

-

Los principales casos de uso en cripto siguen siendo trading, yield y pagos.

-

Hoy en día, la gente prefiere protocolos con potencial de generación de comisiones en lugar de pura descentralización (fuente: @EbisuEthan).

-

La mayoría de los tokens necesitan una mayor vinculación de valor, relacionada con los fundamentos del protocolo, para proteger y recompensar a los holders a largo plazo.

-

Un entorno regulatorio y legislativo más maduro dará mayor confianza a constructores y talento para unirse al sector.

-

La información se ha convertido en un activo negociable en Internet (fuente: PM, Kaito).

-

Los nuevos proyectos Layer 1/Layer 2 sin posicionamiento claro o ventajas competitivas serán eliminados gradualmente.

Entonces, ¿qué sucederá a continuación?

2026: El año de los mercados de predicción, más stablecoins, más aplicaciones móviles, ingresos más reales

Creo que en 2026 el sector cripto evolucionará en las siguientes cuatro direcciones:

-

Mercados de predicción

-

Más servicios de pago con stablecoins

-

Mayor adopción de DApps móviles

-

Generación de ingresos más reales

Sigue siendo el mercado de predicción

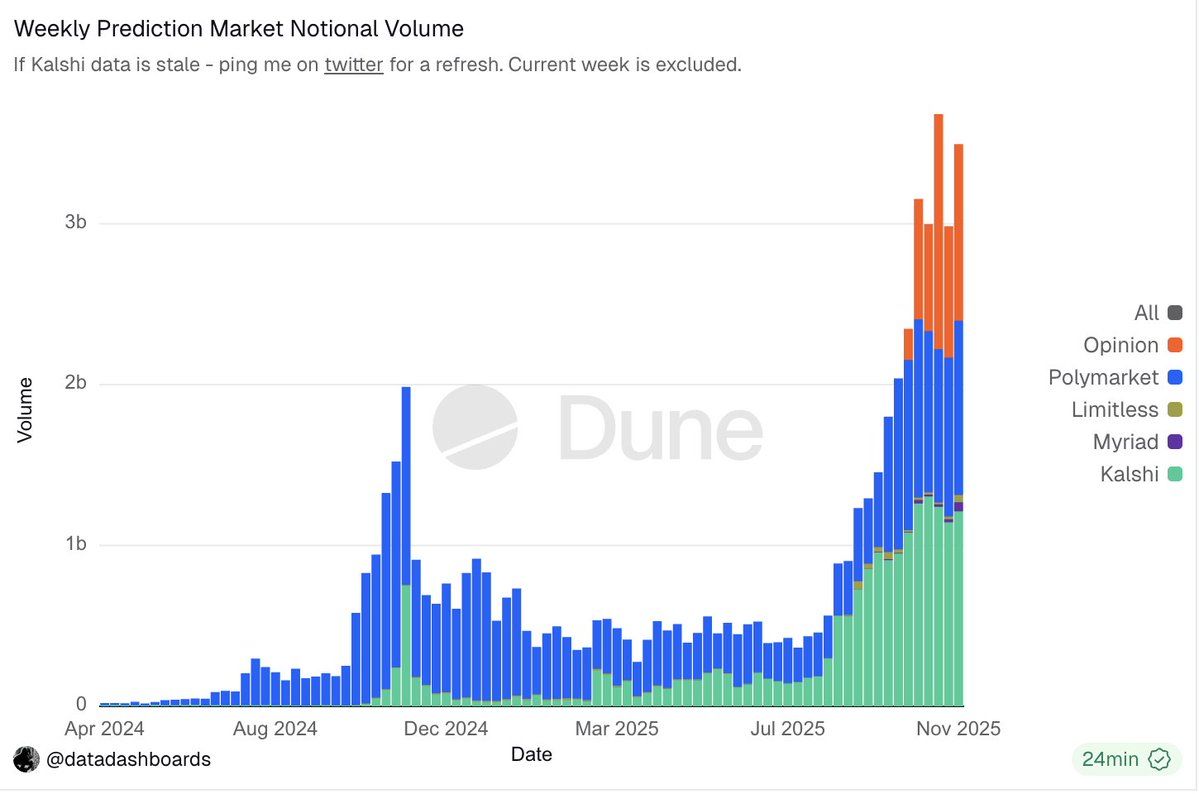

Sin duda, los mercados de predicción se han convertido en uno de los sectores más candentes en cripto.

"Puedes apostar sobre cualquier cosa"

"90% de precisión en la predicción de resultados del mundo real"

"Los participantes asumen el riesgo"

Estos titulares han atraído mucha atención, y los fundamentos de los mercados de predicción también son notables.

Al momento de escribir esto, el volumen semanal total de los mercados de predicción ya ha superado el pico de la temporada electoral (incluso incluyendo el volumen inflado de entonces).

Hoy, gigantes como Polymarket y Kalshi dominan completamente los canales de distribución y la liquidez, dejando a los competidores sin diferenciación significativa casi sin oportunidad de ganar cuota de mercado (excepto Opinion Lab).

Las instituciones también están entrando: Polymarket recibió inversión de ICE con una valoración de 8 mil millones de dólares, y su valoración en el mercado secundario ya alcanza los 12-15 mil millones. Al mismo tiempo, Kalshi completó una ronda E con una valoración de 11 mil millones.

Este impulso es imparable.

Además, con el próximo lanzamiento del token $POLY, la inminente IPO y la distribución mainstream a través de plataformas como Robinhood y Google Search, los mercados de predicción probablemente serán una de las principales narrativas de 2026.

Dicho esto, los mercados de predicción aún tienen mucho margen de mejora, como optimizar la resolución de resultados y los mecanismos de disputa, desarrollar métodos para lidiar con tráfico malicioso y mantener la participación de los usuarios durante ciclos de retroalimentación largos.

Además de los actores dominantes, también podemos esperar la aparición de nuevos mercados de predicción más personalizados, como @BentoDotFun .

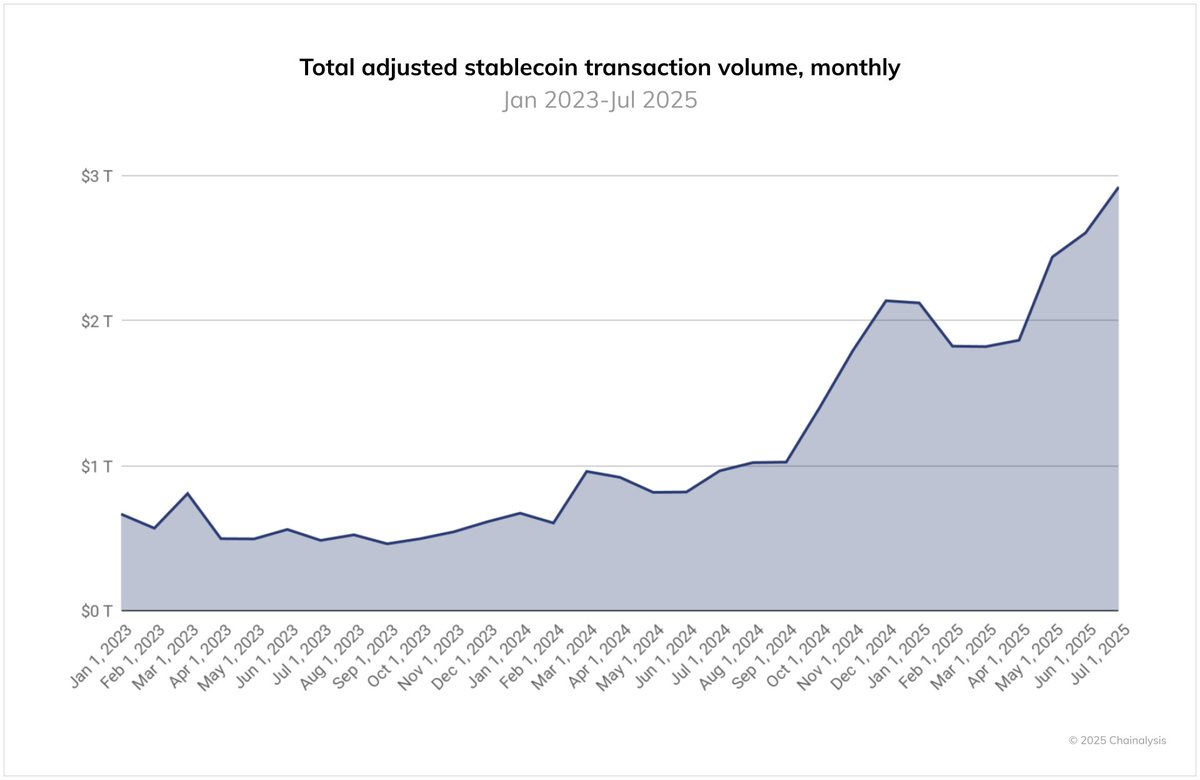

El sector de pagos con stablecoins

Tras la "Genius Act", el creciente interés y actividad institucional en los pagos con stablecoins se ha convertido en uno de los principales impulsores de su adopción generalizada.

En el último año, el volumen mensual de transacciones con stablecoins ha alcanzado casi 3 billones de dólares, y la adopción está creciendo rápidamente. Aunque puede que no sea una métrica perfecta, ya muestra un crecimiento significativo en el uso de stablecoins tras la "Genius Act" y el marco MiCA europeo.

Por otro lado, Visa, Mastercard y Stripe están adoptando activamente los pagos con stablecoins, ya sea apoyando el gasto con stablecoins a través de redes de pago tradicionales o colaborando con CEX (como la colaboración de Mastercard con OKX Pay). Ahora, los comercios pueden aceptar pagos con stablecoins sin importar el método de pago del cliente, lo que demuestra la confianza y flexibilidad de los gigantes Web2 en esta clase de activos.

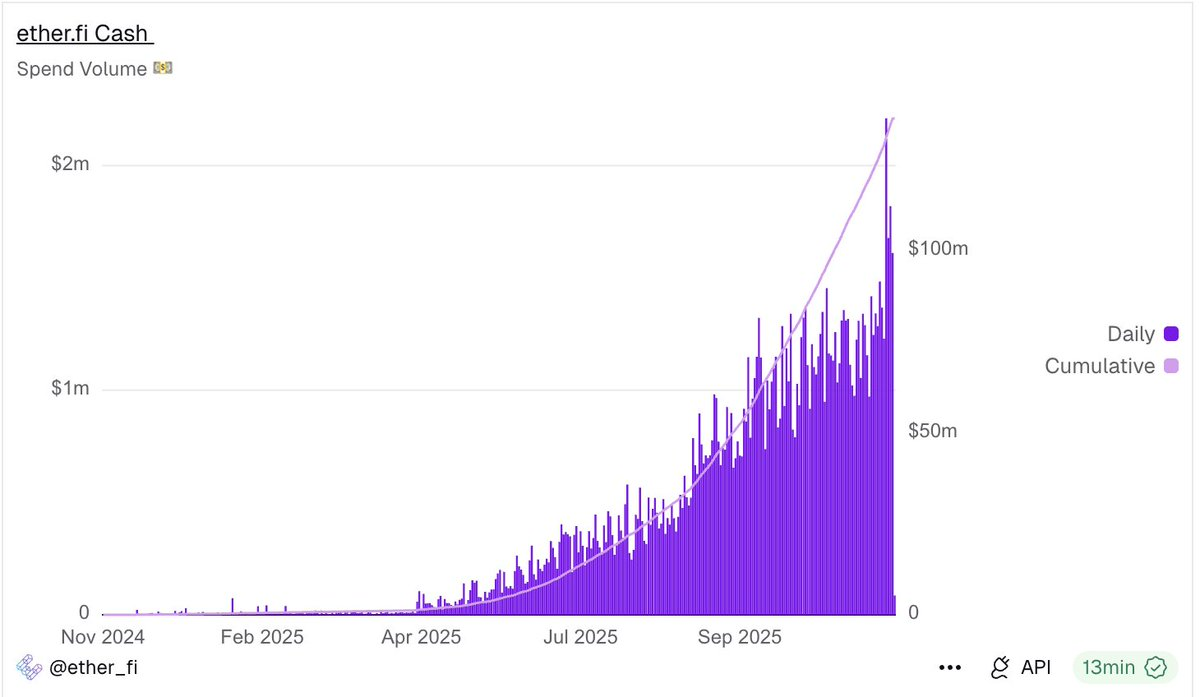

Al mismo tiempo, nuevos bancos cripto como Etherfi y Argent (ahora Ready) también han comenzado a ofrecer productos de tarjetas, permitiendo a los usuarios gastar stablecoins directamente.

Por ejemplo, Etherfi ha visto su gasto diario promedio crecer de manera estable a más de 1 millón de dólares, sin señales de desaceleración.

Etherfi

Aun así, no podemos ignorar los desafíos que enfrentan los nuevos bancos cripto, como el alto coste de adquisición de usuarios (CAC) y la dificultad para obtener beneficios de los depósitos debido a la autocustodia de los usuarios.

Algunas soluciones potenciales incluyen ofrecer funciones de intercambio de tokens dentro de la app o empaquetar productos de rendimiento como servicios financieros para los usuarios.

Con cadenas enfocadas en pagos como @tempo y @Plasma listas para despegar, espero que el sector de pagos crezca significativamente, especialmente impulsado por la capacidad de distribución y la influencia de marca de Stripe y Paradigm.

Adopción de aplicaciones móviles

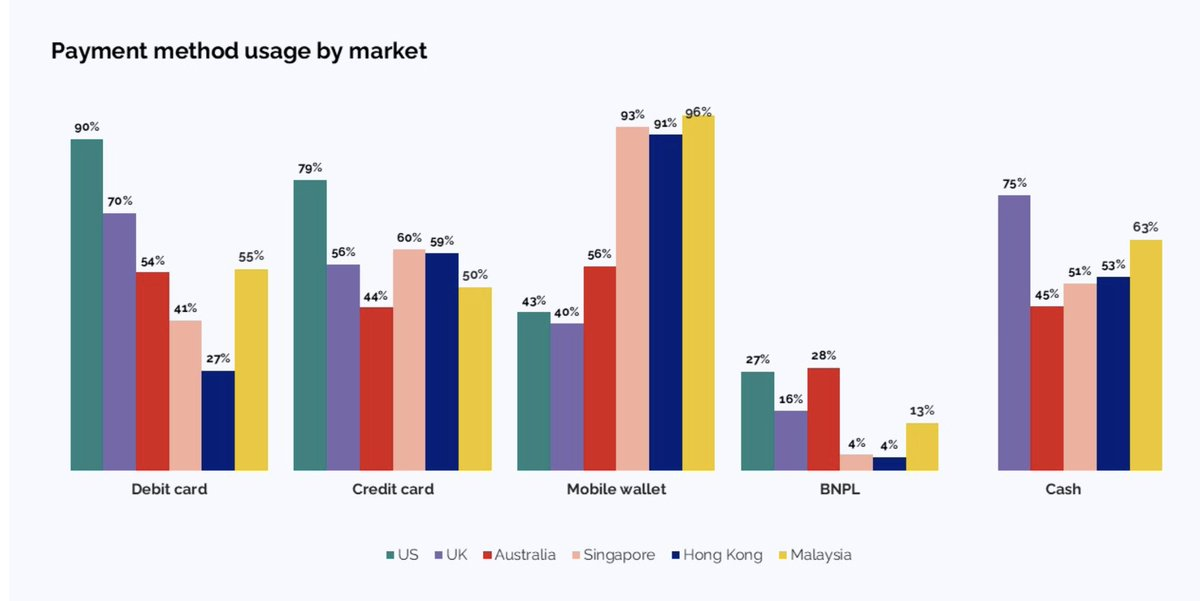

Los smartphones se están volviendo cada vez más comunes en todo el mundo, y la generación joven está impulsando la transición hacia los pagos electrónicos.

Actualmente, casi el 10% de las transacciones diarias globales se realizan a través de dispositivos móviles. El sudeste asiático lidera esta tendencia gracias a su cultura "mobile first".

Ranking de métodos de pago por país

Esto representa un cambio fundamental en el comportamiento dentro de las redes de pago tradicionales. Creo que, dado que la infraestructura de pagos móviles ha mejorado significativamente respecto a hace unos años, esta transición se extenderá naturalmente al sector cripto.

¿Recuerdas la abstracción de cuentas, las interfaces unificadas y los SDK móviles en herramientas como Privy?

La experiencia de onboarding móvil es mucho más fluida que hace dos años.

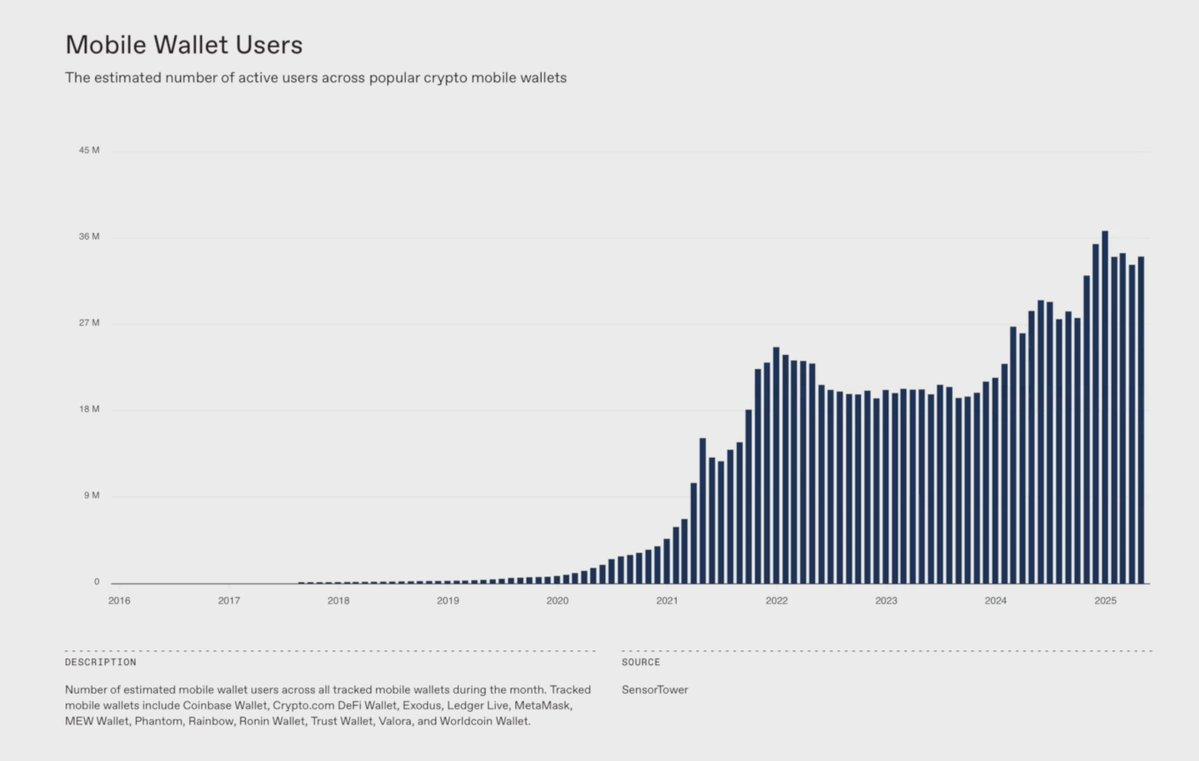

Según a16z Crypto, el número de usuarios de wallets móviles cripto ha crecido un 23% interanual, y la tendencia no muestra signos de desaceleración.

Además de los hábitos de consumo cambiantes de la Generación Z, también hemos visto surgir más dApps móviles nativas en 2025.

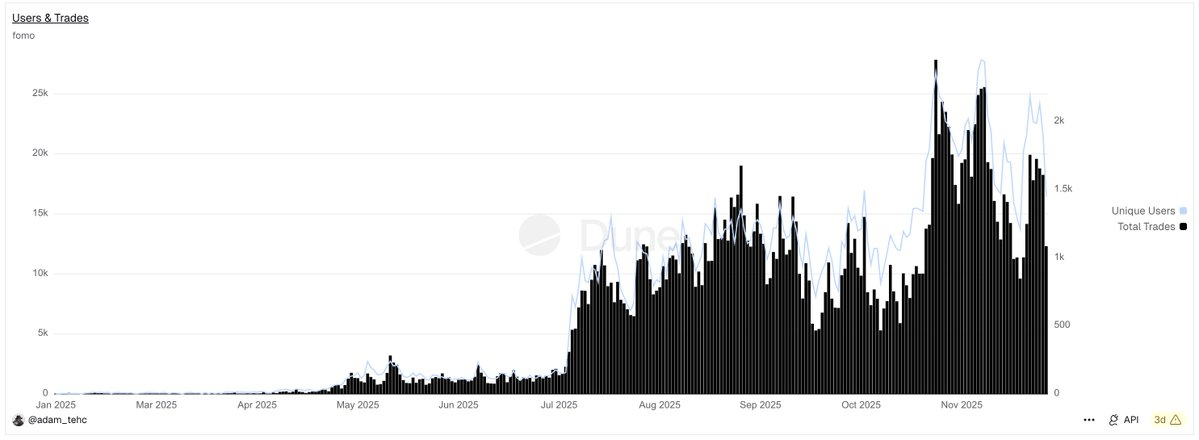

Por ejemplo, Fomo App, una aplicación de trading social, ha atraído a muchos nuevos usuarios gracias a su experiencia intuitiva y unificada, permitiendo que cualquiera pueda participar en el trading de tokens sin conocimientos previos.

Desarrollada en solo 6 meses, la app alcanzó un volumen de trading diario promedio de 3 millones de dólares, con un pico de 13 millones en octubre.

Con el auge de Fomo, grandes jugadores como Aave y Polymarket también han comenzado a priorizar experiencias de ahorro y apuestas móviles. Nuevos actores como @sproutfi_xyz están experimentando con modelos de rendimiento centrados en el móvil.

Con el crecimiento continuo del comportamiento móvil, espero que las dApps móviles sean uno de los sectores de mayor expansión en 2026.

Damemás ingresos

Una de las principales razones por las que la gente no confía en este ciclo es simple:

La mayoría de los tokens listados en los principales exchanges aún no generan ingresos significativos; incluso si lo hacen, carecen de una vinculación de valor con el token o las "acciones". Una vez que la narrativa se desvanece, estos tokens no pueden atraer compradores sostenibles y solo hay una dirección: hacia abajo.

Claramente, la industria cripto depende demasiado de la especulación y presta poca atención a los fundamentos comerciales reales.

La mayoría de los proyectos DeFi caen en la trampa de diseñar "esquemas Ponzi" para impulsar la adopción temprana, pero siempre terminan enfocándose en cómo vender tras el TGE, en lugar de construir un producto duradero.

Hasta ahora, solo 60 protocolos han generado más de 1 millón de dólares en ingresos en 30 días. En comparación, en Web2 hay unas 5,000-7,000 empresas de TI que alcanzan ese nivel de ingresos mensuales.

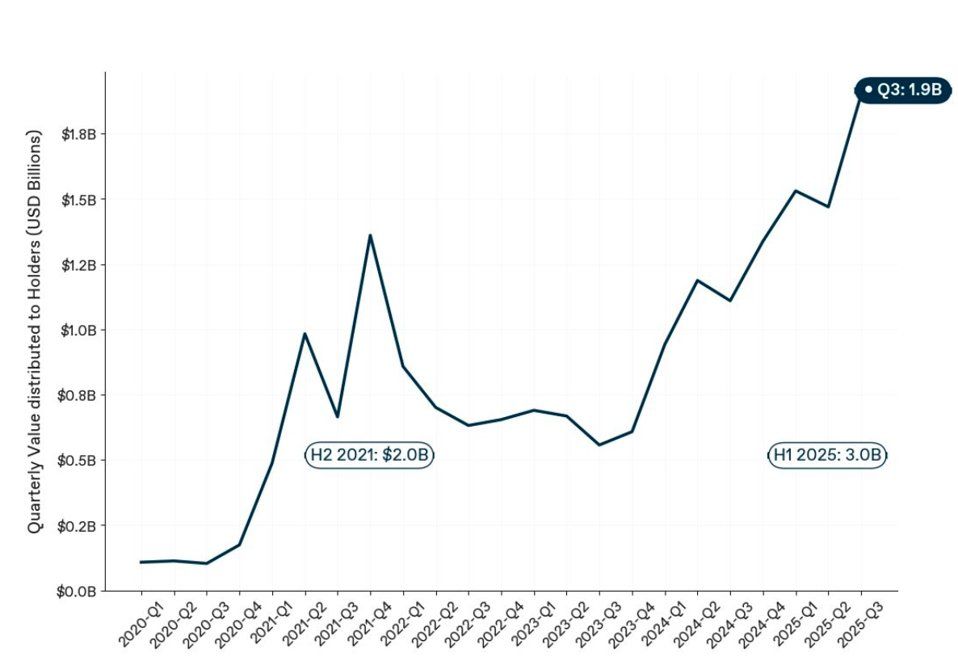

Por suerte, gracias a las políticas pro-cripto de Trump, en 2025 comenzó un cambio. Estas políticas han hecho posible compartir beneficios y han ayudado a resolver el problema de la falta de vinculación de valor de los tokens.

Proyectos como Hyperliquid, Pump, Uniswap, Aave, etc., se han centrado activamente en el crecimiento del producto y los ingresos. Han reconocido que cripto es un ecosistema basado en la tenencia de activos y, por naturaleza, necesita un retorno de valor positivo.

Por eso las recompras se convirtieron en 2025 en una herramienta tan poderosa de vinculación de valor, ya que es una de las señales más claras de alineación de intereses entre el equipo y los inversores.

Entonces, ¿qué negocios generan los ingresos más sólidos?

Los principales casos de uso en cripto siguen siendo trading, yield y pagos.

Sin embargo, debido a la compresión de comisiones en la infraestructura blockchain, se espera que los ingresos a nivel de cadena caigan alrededor de un 40% este año. En cambio, los DEX, exchanges, wallets, terminales de trading y aplicaciones han sido los grandes ganadores, creciendo un 113%.

Apuesta más por las aplicaciones y los DEX.

Si aún no lo crees, según un estudio de 1kx, en realidad estamos experimentando el mayor pico de la historia cripto en cuanto a valor que fluye hacia los holders de tokens. Ver datos a continuación:

Conclusión

La industria cripto no ha terminado, está evolucionando. Estamos experimentando una "purga" necesaria para el mercado, que hará que el ecosistema cripto sea mejor que nunca, incluso diez veces mejor.

Los proyectos que sobrevivan, logren aplicaciones en el mundo real, generen ingresos reales y creen tokens con utilidad o retorno de valor real, serán los grandes ganadores.

2026 será un año clave.