美股衝刺「永不打烊」:納斯達克為何推出「5×23小時」交易實驗?

以前炒美股,只是晚上不能睡,將來白天也不能睡了?

當 Crypto 市場早已習慣了 7×24 永不眠的節奏時,站在 TradFi 核心樞紐的納斯達克,終於坐不住了。

12 月 15 日,納斯達克正式向美國證券交易委員會(SEC)提交文件,計劃將交易時間從目前的每週 5 日、每日 16 小時(盤前 / 盤中 / 盤後),延長至每週 5 日、每日 23 小時(日間 / 夜間)。

一旦獲批,美股將從週日晚間 21:00 一直交易到週五晚間 20:00,每天僅留出 1 小時(20:00-21:00)的休市窗口,官方的理由也很體面,即「滿足亞洲、歐洲投資者日益增長的需求,讓他們在非傳統時段也能交易」。

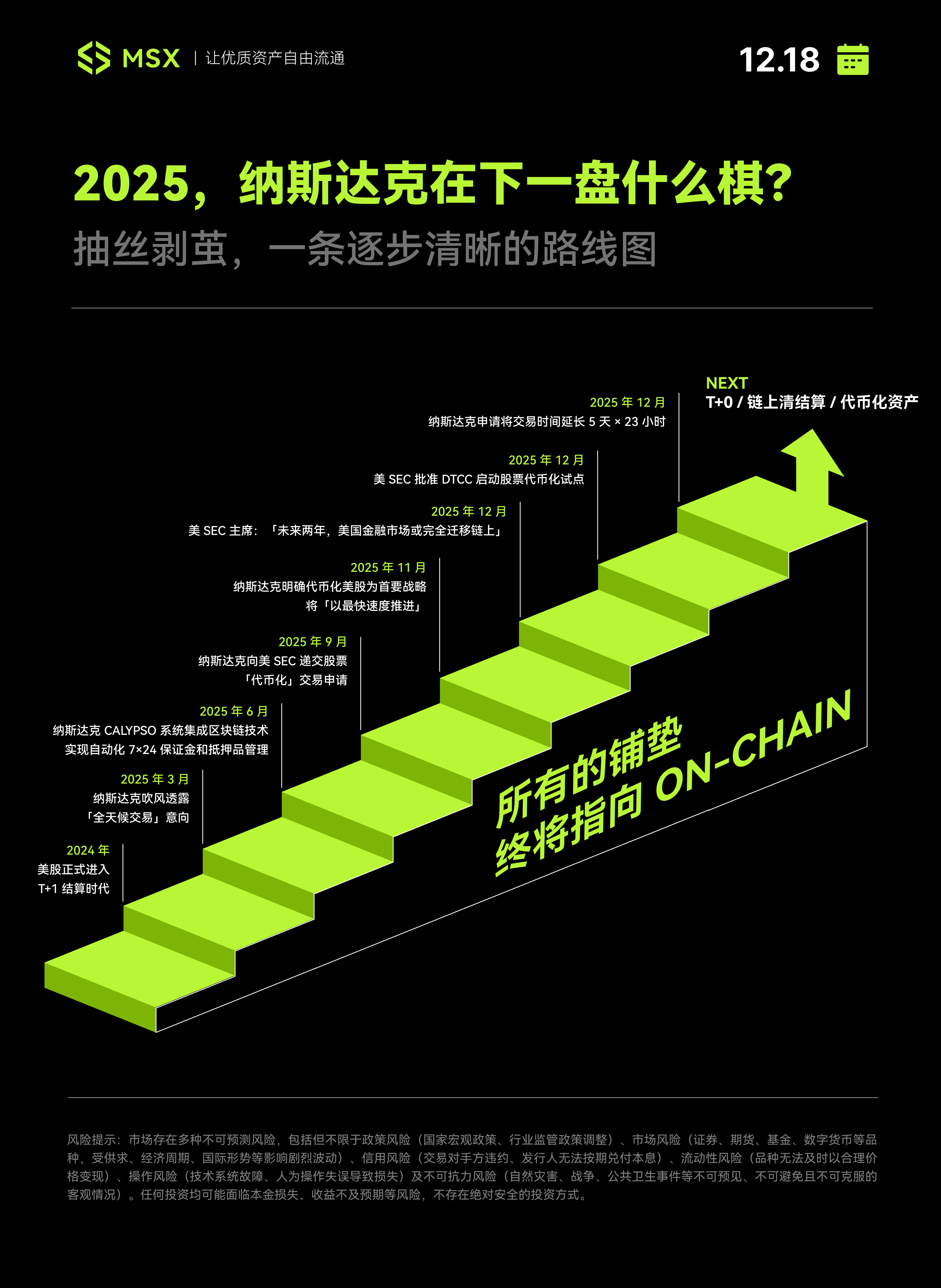

但如果抽絲剝繭,就會發現這背後的邏輯遠不止於此,納斯達克明顯在為未來的股票代幣化(Tokenization)做極限壓力測試,我們也逐步拼湊出了一個連續推進的時間軸:

納斯達克和美國金融市場,正在為一個「不收盤的金融系統」做準備。

一、從 5×16 到 5×23:逼近 TradFi 極限的「最後 1 小時」

表面上看,這只是一場交易時間的拉長,但站在 TradFi 各方參與者的視角,這一步幾乎將現有金融基礎設施體系的技術承載力和協同能力,推向了物理極限。

眾所周知,TradFi 體系下的股票交易是一個精密咬合的齒輪組,除納斯達克外,利益相關方還包括券商、清算機構、監管層甚至上市公司主體,那就意味著,為支持 23 小時交易制,所有市場相關方需充分溝通,並圍繞清算交收和協作系統等所有環節進行深度改造:

- 券商與經紀商必須將客服、風控和交易維護系統拉長至全天候,營運和人力成本直線上升;

- 清算機構(DTCC)則需同步升級交易覆蓋時間和清結算系統,將服務時間延長至凌晨 4 點以匹配「夜間交易次日結算」的新規則(21:00-24:00 交易計入次日);

- 上市公司也必須重新拿捏財報或重大事項公告的披露節奏,投資者關係與市場參與者也要逐步適應「重大信息在非傳統時段被市場即時定價」的新現實;

當然,對於身處東八區的我們來說,此前美股交易多集中在深夜或凌晨,未來 5 天 × 23 小時的模式意味著無需熬夜即可即時參與,可謂大利好,但也引發了一個靈魂拷問——既然已經決定改革,為何不能一步到位實現 7×24,而非要留下這尷尬的 1 個小時?

根據納斯達克的公開披露,中間留出的 1 小時,其實主要用於系統維護、測試和交易結算,這也恰恰暴露了傳統金融架構的「阿喀琉斯之踵」,即在現有的中心化清結算體系(基於 DTCC 和券商 / 銀行系統)下,必須有一段物理停機時間,以進行數據批處理、日終對帳和保證金結算。

就和銀行網點每天下班後仍要轧帳一樣,所以從另一個角度看,這 1 小時也算是現實世界的「容錯窗口」,雖然需要投入巨大的人力倒班成本和系統維護成本,但也為現階段金融基礎設施下的各方系統升級、清結算同步、故障隔離與風險處置提供了必要緩衝。

只不過相比從前,未來僅剩的 1 個小時,對 TradFi 全行業跨角色協同能力的要求近乎苛刻,不啻於一場極限壓力測試。

對比之下,基於區塊鏈的 Crypto 和代幣化資產依靠分布式帳本和智能合約原子結算,自帶 7×24×365 的全天候交易基因,沒有收盤,無需休市,更不用把關鍵流程擠進一個固定的日終窗口。

這也就解釋了納斯達克為何費力不討好地挑戰極限,並非突然開竅知道「體貼」亞洲用戶,而是形勢使然——隨著 7×24 的 Crypto 市場與傳統金融市場的界限日益模糊,傳統交易所的增量交易需求越來越多來自跨時區的全球資金與更長時段的流動性覆蓋。

可以說,步入 2025 年後,代幣化早已是箭在弦上,納斯達克等玩家也早已在後台先手布局(延伸閱讀《納斯達克狂踩油門:從「喝湯」到「吃肉」,美股代幣化進入決勝局?》),因此從這個角度來看,23 小時交易制並非孤立的「多開盤幾小時」的規則變更,更像是一種制度性的過渡態,在為股票代幣化、鏈上清算與 7×24 全球資產網絡鋪路:

在不推倒既有證券法與全國市場體系(NMS)的前提下,先把交易制度、基礎設施與參與者行為拉向「逼近鏈上」的節奏——為後續更激進的目標(更連續的交易、更短的結算週期乃至鏈上清算與代幣化交割)提前試水和鋪墊。

試想,一旦 SEC 審批通過,23 小時交易制開始運行並逐步成為常態,市場對「隨時交易、即時定價」的耐心閾值和依賴性被抬高,那麼距離那個真正意義上的 7×24 終局,還會遠嗎?

屆時伴隨代幣化美股的正式落地,全球金融體系將絲滑地切換至那個真正「永不打烊」的未來。

二、這會對市場產生哪些深遠影響?

客觀來看,「5×23」模式可能會是一場波及全球 TradFi 生態的結構性震盪。

從時間廣度上,它顯著拓展了交易的時間邊界,對跨時區投資者尤其是亞洲市場,無疑是實質利好;但從市場微觀結構來看,卻也在流動性分布、風險傳導與定價權層面,引入了新的不確定性,極易誘發對全球流動性的「可持續性竭澤而漁」。

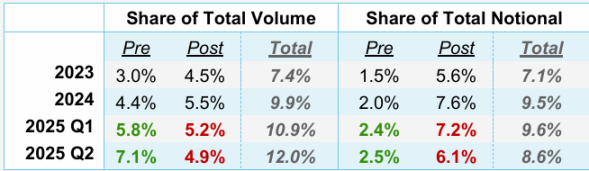

事實上,近年來美股非傳統交易時段(盤前、盤後)的活躍度,確實呈現出了爆發式增長。

紐交所的數據顯示,2025 年二季度非交易時段交易量超過 20 億股,成交額達 620 億美元,占該季度美國股票交易的 11.5%,創歷史新高。同時,諸如 Blue Ocean、OTC Moon 等夜間交易平台的成交額也持續攀升,夜盤交易早已不再是邊緣現象,成了主流資金無法忽視的新戰場。

來源:紐交所

這背後,本質上是全球交易員尤其是亞洲散戶投資者「在自己時區交易美股」的真實需求的集中釋放,從這個角度看,納斯達克試圖做的並不是創造需求,而是把原本散落在場外、低透明度環境中的夜盤交易,重新利用合規身份「收編」到中心化、可監管的交易所體系中,將流失在暗處的定價權重新奪回。

但問題在於,「5×23」交易並不必然帶來更高質量的價格發現,它更可能呈現一種很弔詭的雙刃劍狀態:

- 首先是流動性的「碎片化」與「攤薄」風險:雖然延長交易時間理論上能吸引更多跨時區資金,但在現實中也意味著有限的交易需求被切碎、攤薄在更長的時間軸上,尤其是「5×23」模式下的「夜間」時段,本來所對應的美股交易量就低於常規時段,延長後更可能導致價差擴大、流動性不足,增加交易成本和波動性,甚至在流動性稀薄時段更容易拉盤砸盤;

- 其次則是定價權結構的潛在變化:正如前文所述,納斯達克通過「5×23」模式有望收編被分流至 Blue Ocean、OTC Moon 等場外平台的散落訂單,但對機構而言流動性碎片化並未消失,只是從「場外分散」轉為「場內分時」,對風控與執行模型提出了更高要求,這種破碎的流動性環境也顯著增加了執行大額訂單的磨損成本;

- 最後則是黑天鵝風險因「0 延時」被放大的可能性:在 23 小時交易框架下,重大突發事件(無論是業績暴雷、監管表態,還是地緣政治衝突)都可能被即時轉化為交易指令,市場不再擁有「睡一覺隔夜消化」的緩衝期,在流動性相對稀薄的夜盤環境中,這種即時反應更容易觸發跳空、劇烈波動乃至非理性的連鎖清算反應,讓黑天鵝的殺傷力在沒有對手盤的情況下呈指數級放大;

所以筆者才在上文指出,「5×23」模式下的交易,絕非「多開幾個小時盤」那麼簡單,也不只「風險更小或更大」的問題,而是一次對 TradFi 價格發現機制、流動性結構與定價權分布的系統性極限壓力測試。

一切都是在為那個「永不收盤」的代幣化未來打前站。

三、納斯達克的一整盤棋:所有鋪墊,指向 On-Chain

如果我們將視線拉長,把納斯達克近期的密集動作串聯起來,會更加確信這是一張草蛇灰線、步步為營的戰略拼圖,核心目標劍指讓股票最終具備像 Token 一樣流通、結算與定價的能力。

為此,納斯達克選擇了一條極具傳統金融風格的溫和改良路徑,路線圖的演進邏輯極其清晰,層層推進。

第一步發生在 2024 年 5 月,美股結算制度正式從 T+2 縮短至 T+1,這是一場看似保守、實則關鍵的基礎設施升級;緊接著在 2025 年年初,納斯達克便開始對外釋放「全天候交易」的意向信號,吹風計劃在 2026 年下半年推出每週五天的不間斷交易服務。

隨後,納斯達克將改革重心轉向更隱蔽、卻更關鍵的後台系統——Calypso 系統集成區塊鏈技術,用於實現 7×24 小時自動化保證金與抵押品管理,這一步幾乎沒有對普通投資者形成顯性變化,但對機構而言卻是一個非常明確的信號。

到了 2025 年下半年,納斯達克開始在制度與監管層面正面推進。

先是 9 月向美 SEC 正式遞交股票「代幣化」交易申請,11 月更是明牌代幣化美股為首要戰略,將「以最快速度推進」。

幾乎是前後腳的時間,美 SEC 主席 Paul Atkins 在 Fox Business 採訪中也表示,代幣化是資本市場未來的發展方向,通過將證券資產上鏈可以實現更清晰的所有權確權,他預計「未來約 2 年內,美國所有市場都將遷移至鏈上運行,實現鏈上結算」。

正是在這樣的背景下,納斯達克於 2025 年 12 月向 SEC 提交了 5×23 小時交易制度的申請。

從這個角度審視,納斯達克延長交易時間的「23 小時交易制」並不是單點改革,而是其股票代幣化路線圖的必經步驟。因為未來的代幣化資產必然追求 7×24 小時全天候流動性,而現在的 23 小時正是最接近鏈上節奏的「過渡態」。

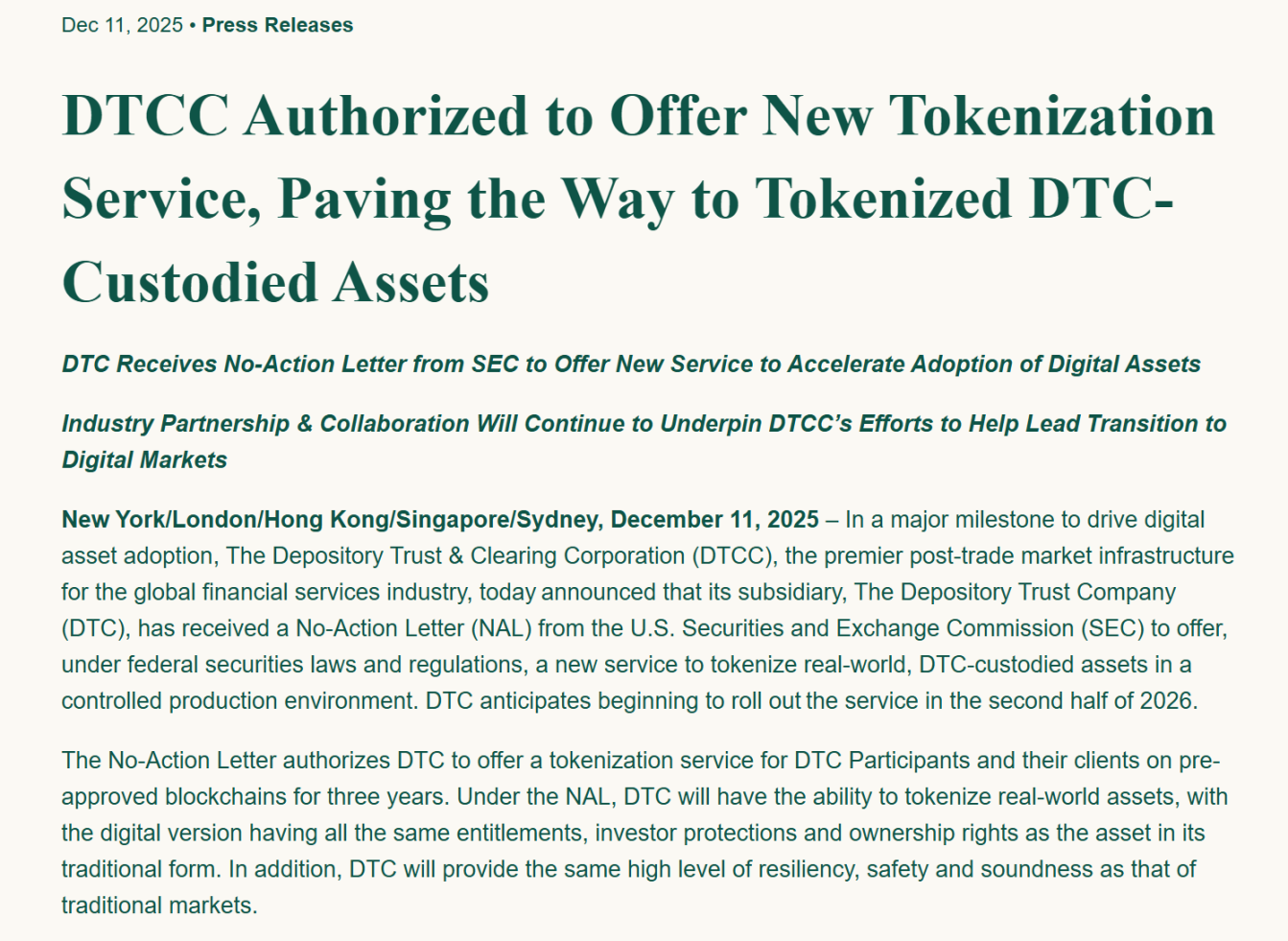

最值得玩味的是,監管(美 SEC)、基建(DTCC)與交易場所(納斯達克)在 2025 年表現出了展現出了高度協同的節奏:

- 美 SEC 鬆綁並定調:一邊不斷監管鬆綁,一邊通過高層訪談持續釋放「全上鏈」的預期,為市場注入確定性;

- DTCC 固基:12 月 12 日,DTCC 子公司存託信託公司(DTC)獲美 SEC 無異議函,批准其在受控生產環境中提供現實世界資產代幣化服務,並計劃於 2026 年下半年正式推出,解決最核心的清算與託管合規問題;

- 納斯達克衝鋒:官宣代幣化股票計劃,優先級拉滿,提交 23 小時交易申請,接引全球流動性;

來源:DTCC 官網

當這三條線被放在同一張時間軸上,這種搭台唱戲的默契,很難不讓人得出一個結論:

這並非巧合或納斯達克的突發奇想,而是一場高度協調、連續推進的制度工程,納斯達克和美國金融市場,正在為一個「不收盤的金融系統」做最後的衝刺。

寫在最後

當然,潘多拉的魔盒一旦打開,「5×23 小時」只是第一步。

畢竟人性的需求一旦被釋放便不可逆,所以既然美股都能半夜交易了,用戶必然會追問:為什麼我還要忍受那 1 小時的中斷?為什麼週末不能交易?為什麼不能用 U 直接即時結算?

當全球投資者的胃口被「5×23 小時」徹底吊起,現有的 TradFi 殘缺架構將面臨最終的一刀,也只有 7×24 的原生代幣化資產,才能填補那最後一小時的空白,這也是為什麼除了納斯達克外,Coinbase、Ondo、Robinhood 及 MSX 在內的玩家也都在瘋狂競速——跑得慢的,注定會被鏈上洪流吞噬。

未來是還早,但留給「舊時鐘」的時間,已經不多了。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

最具爭議的FED成員就加密貨幣發表聲明

Bitwise向SEC提交現貨SUI ETF申請,提供直接敞口及質押收益,瞄準50億美元代幣市場

DEIN在Arbitrum推出保險市場,進一步擴展至DeFi生態系統

Pepecoin(PEPE)對比$0.035 DeFi Coin:隨著市場條件變化,哪一個擁有更乾淨的長期佈局?