DeFi 潛在 80 億美金的雷,現在只爆了 1 個億

Stream Finance 暴雷與系統性危機

基金經理,這個在股票市場曾經被信任又被祛魅的角色,在 A 股火紅的時期承載著無數散戶的財富夢想。

那時候,大家都在追捧名校畢業、履歷光鮮的基金經理,認為基金是比直接炒股風險更小、更專業的存在。

然而,當市場下跌時,投資者們才意識到,所謂的「專業」並不能對抗系統性風險,更糟糕的是,他們拿著管理費和業績提成,賺了是自己的本事,虧了卻是投資者的錢。

如今,當「基金經理」這個角色以「Curator」(主理人)的新名字來到鏈上時,情況變得更加危險。他們不需要通過任何資格考試,不需要接受任何監管機構的審查,甚至不需要披露自己的真實身份。

他們只需要在 DeFi 協議上創建一個「金庫」,用高得離譜的年化收益率作為誘餌,就能吸引數億美元的資金湧入。而這些錢去了哪裡,被用來做什麼,投資者一無所知。

9300 萬美元灰飛煙滅

2025 年 11 月 3 日,當 Stream Finance 突然宣布暫停所有存提款時,一場席捲 DeFi 世界的風暴被推向了高潮。

隔天官方放出聲明:一名外部基金管理人在 10 月 11 日的市場劇烈波動中爆倉,造成了約 9300 萬美元的基金資產損失。Stream 的內部穩定幣 xUSD 的價格應聲暴跌,在短短幾小時內從 1 美元崩潰至最低 0.43 美元。

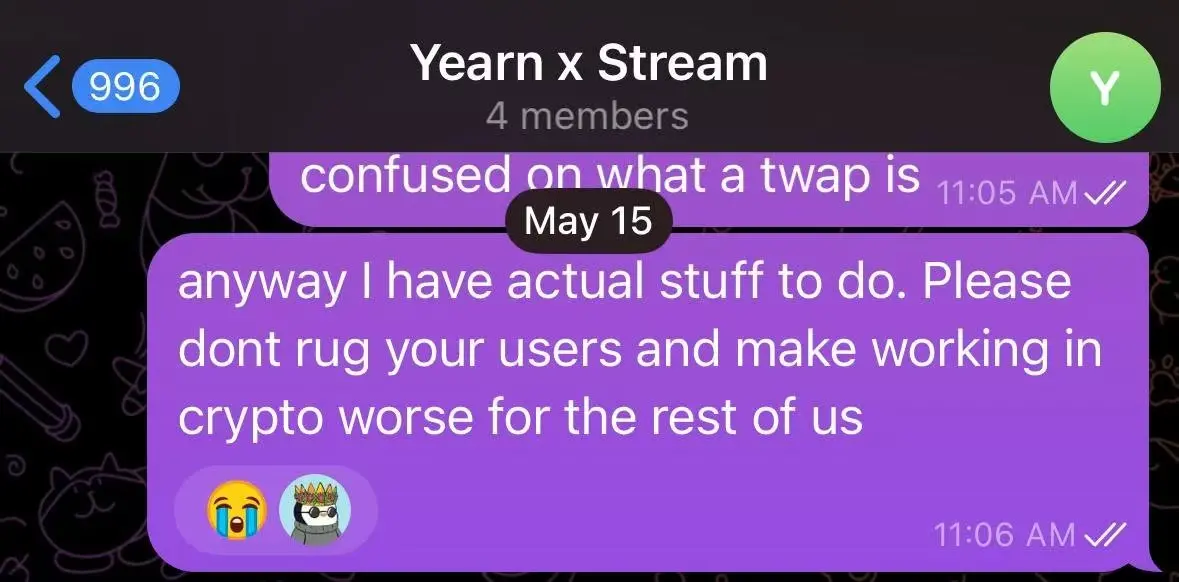

這場風暴並非毫無徵兆。早在 172 天前,Yearn 的核心開發者 Schlag 就曾對 Stream 團隊發出警告。在風暴眼中心,他更是直言不諱:

「只需要與他們進行一次對話,以及花 5 分鐘瀏覽他們的 Debank,就能意識到這將會以糟糕的結局收場。」

曾經 Yearn Finance 和 Stream Finance 的對話

Stream Finance 本質上是一個收益聚合的 DeFi 協議,允許用戶將資金存入由所謂「外部主理人」(Curator)管理的金庫以獲取收益。協議聲稱會將資金分散投資到各種鏈上鏈下策略中賺取收益。

這次暴雷由兩個主要原因導致: 一是 Curator 利用用戶資金進行不透明的鏈下交易,在10月11日被清算;二是鏈上分析師進一步發現,Stream Finance 還通過與 Elixir 協議的 deUSD 進行遞歸借貸,用少量真實資本撬動了數倍的槓桿。這種「左腳踩右腳上天」的模式,雖然不是虧損的直接原因,但也極大地放大了協議的系統性風險,並為後續的連鎖崩盤埋下了伏筆。

這兩個問題共同作用,導致了災難性的連鎖反應:1.6 億美元用戶資金被冻结,整個生態系統面臨 2.85 億美元的系統性風險,Euler 協議產生 1.37 億美元壞賬,而 Elixir 的 deUSD 有 65% 由 Stream 資產背書,6800 萬美元懸於崩潰邊緣。

那麼,這個讓資深開發者一眼看穿,卻仍然吸引了超過 80 億美元資金的「Curator」模式,究竟是什麼?它又是如何一步步將 DeFi 從透明可信的理想,推向今天這場系統性危機?

DeFi 的致命變形

要理解這場危機的根源,我們必須回到 DeFi 的原點。

以 Aave、Compound 為代表的傳統 DeFi 協議,其核心魅力在於「Code is law」(代碼即法律)。每一筆存款、每一筆借貸都得遵循寫死在智能合約裡的規則,公開透明,無可篡改。用戶將資金存入一個巨大的公共資金池,借款人則需要提供超額的抵押品才能借出資金。

整個過程由算法驅動,沒有人工經理干預,風險是系統性的、可計算的,比如智能合約漏洞或極端市場行情下的清算風險,但絕不是某個「基金經理」的人為風險。

然而,這個周期,以 Morpho、Euler 為代表的新一代 DeFi 協議,為了追求收益率,實行了一種新型的資金管理方式。它們認為 Aave 的公共資金池模式效率低下,大量資金被閒置,無法實現收益最大化。

於是,它們引入了「Curator」(專業主理人)。用戶不再將錢存入一個統一的池子,而是選擇由 Curator 管理的一個個「金庫」(Vaults)。用戶將錢打進金庫,而 Curator 則全權負責如何用這些錢去投資、去生息。

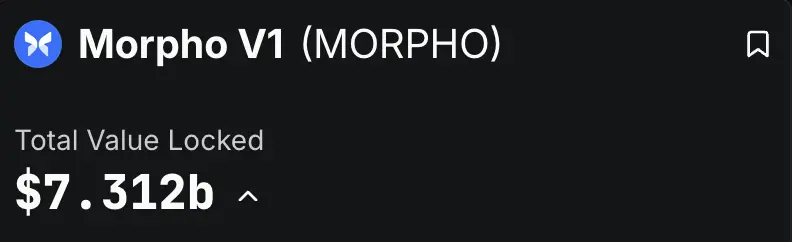

這種模式的擴張速度驚人。根據 DeFiLlama 數據,截至目前,僅 Morpho 和 Euler 兩大協議的總鎖倉價值就已超過 80 億美元,其中 Morpho V1 達到 73 億美元,Euler V2 也有 11 億美元。這意味著,有超過 80 億美元的真金白銀,正被交由數量眾多、背景各異的 Curator 們管理。

這聽起來很美好,專業的人做專業的事,用戶可以輕鬆獲得比 Aave 更高的收益。但撕開這層「鏈上理財」的華麗外衣,其內核與 P2P 十分相似。

P2P 曾今的核心風險在於,作為出資人的普通用戶,無法判斷另一端借款人的真實信用和還款能力,平台承諾的高息背後是深不可測的違約風險。

Curator 模式完美複製了這一點,協議本身只是一個撮合平台,用戶的錢看似投給了專業的 Curator,但實際上是投給了一個黑箱。

以 Morpho 為例,用戶在其網站上可以看到各種由不同 Curator 設立的金庫,每個金庫都標榜著誘人的 APY(年化收益率)和簡短的策略描述。

比如這張圖上的「Gauntlet」和「Steakhouse」就是相應金庫的 Curator

用戶只需點擊存入,就可以將自己的 USDC 等資產存入其中。但問題也恰恰在這裡:除了那個模糊的策略描述和不斷跳動的歷史回報率,用戶往往對金庫的內部運作一無所知。

有關金庫風險的核心信息,被隱藏在一個不起眼的「Risk」頁面中。可即使用戶有心點進了該頁面,也只能看到金庫的具體持倉。槓桿率、風險敞口等決定資產安全的核心信息則無處可尋。

該金庫的主理人甚至沒有提交風險披露

沒有經驗的用戶很難判斷金庫底層生息資產的安全性

Morpho 的 CEO Paul Frambot 曾說:「Aave 是銀行,而 Morpho 是銀行的基礎設施。」但這句話的潛台詞是,他們只提供工具,而真正的「銀行業務」,也就是風險管理和資金配置,則外包給了這些 Curator。

所謂的「去中心化」,僅限於存款和取款的那一瞬間,而資產的生命周期中最重要的風險管理環節,卻完全在一個不知背景不受約束的「主理人」手中。

真可謂:「去中心化打錢,中心化管錢」。

傳統 DeFi 協議之所以相對安全,正是因為它們最大限度地排除了「人」的變量。而 DeFi 協議的 Curator 模式,卻將「人」這個最大的、最不可預測的風險,重新請回了區塊鏈。當信任取代了代碼,當透明變成了黑箱,維繫 DeFi 安全的基石便已崩塌。

當「主理人」與協議合謀

Curator 模式只是打開了潘多拉的魔盒,協議方與 Curator 之間心照不宣的利益合謀,則徹底釋放了裡面的魔鬼。

Curator 的盈利模式通常是收取管理費和業績提成。這意味著,他們有極強的動機去追逐高風險、高回報的策略。反正本金是用戶的,虧了無需負責,一旦賭贏了,利潤的大頭卻能進入自己的腰包。

這種「收益內化,風險外化」的激勵機制,幾乎是為道德風險量身定做。正如 DeFiance Capital 的創始人 Arthur 所批評的那樣,這種模式下,Curator 們的心態是:「如果我搞砸了,那是你的錢。如果我做對了,那是我的錢。」

更可怕的是,協議方非但沒有扮演好監管者的角色,反而成為了這場危險遊戲的「幫兇」。為了在激烈的市場競爭中吸引 TVL(總鎖倉價值),協議方需要用驚人的高 APY(年化收益率)來吸引用戶。而這些高 APY,正是由那些採取激進策略的 Curator 創造的。

因此,協議方不僅對 Curator 的風險行為睜一隻眼閉一隻眼,甚至會主動聯合或鼓勵他們開設高利率金庫,以此作為營銷的噱頭。

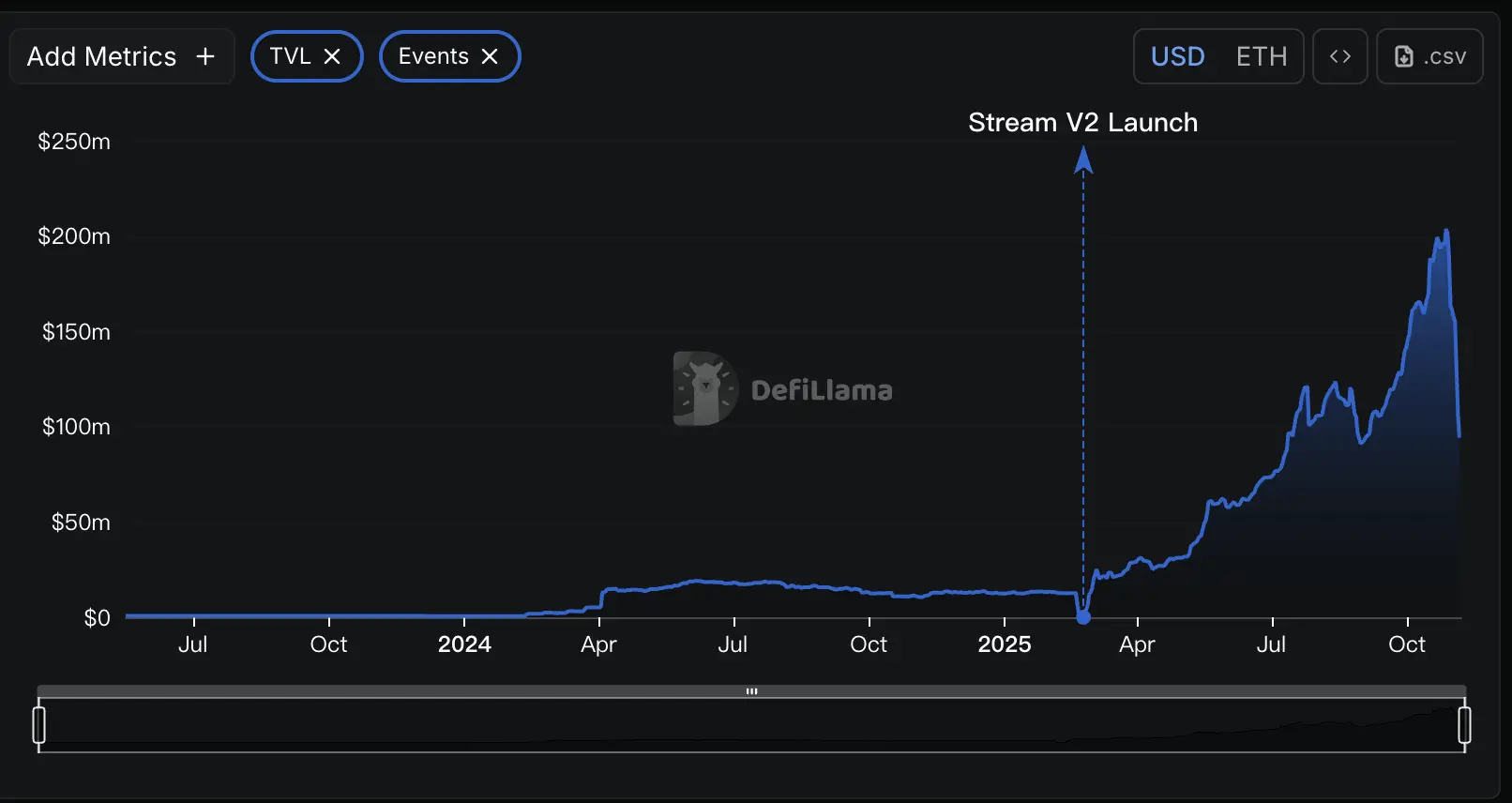

Stream Finance 正是這種不透明操作的典型。根據鏈上數據分析,Stream 聲稱擁有高達 5 億美元的總鎖倉價值(TVL),但根據 DeFillama 數據,Stream 的 TVL 在最高點僅有兩億,這意味著,超過五分之三的用戶資金,都流向了不為人知的鏈下策略,由一些神秘的專有交易員進行操作,徹底脫離了 DeFi 應有的透明度。

另一個 Curator 協議 RE7 Labs 在 Stream 爆雷後發布的聲明,就將這種利益捆綁暴露無遺。他們承認,在上線 Stream 的穩定幣 xUSD 之前,就已經通過盡職調查識別出了其「中心化對手方風險」。然而,由於「顯著的用戶和網絡需求」,他們還是決定上線該資產,並為其設立了獨立的借貸池。也就是說,為了流量和熱度,他們選擇了與風險共舞。

當協議本身都成了高風險策略的鼓吹者和受益者時,所謂的風險審查就成了一紙空文。用戶看到的不再是真實的風險提示,而是一場精心策劃的營銷騙局。他們被引導著相信,那些動輒兩位數、三位數的 APY 是 DeFi 的魔力,卻不知道這背後是通往深淵的陷阱。

多米諾骨牌的倒塌

2025 年 10 月 11 日,加密貨幣市場經歷了一場血洗。在短短 24 小時內,全網爆倉金額接近 200 億美元,這場清算帶來的流動性危機和隱藏風險,正在傳導至整個 DeFi 生態。

推特上的分析普遍認為,許多 DeFi 協議的 Curator 為了追求收益,普遍在鏈下採用了一種高風險的玩法:「賣出波動率」(Selling Volatility)。

這種策略的本質就是賭市場平穩,只要市場風平浪靜,他們就能持續收費賺錢,可一旦市場劇烈波動,就容易虧得血本無歸。10 月 11 日的市場暴跌,就成了引爆這顆巨雷的導火索。

Stream Finance,正是這場災難中倒下的第一張重要骨牌。其官方在事後確認,一名外部基金管理人在 10 月 11 日的市場劇烈波動中爆倉,造成了約 9300 萬美元的基金資產損失。儘管官方並未披露其具體採用的策略,但市場分析普遍指向了高風險的衍生品交易。

然而,這僅僅是災難的開始。由於 Stream 的 xUSD、xBTC 等代幣被廣泛用作 DeFi 協議中的抵押品和資產,它的崩盤迅速引發了一場波及全行業的連鎖反應。

根據 DeFi 研究機構 Yields and More 的初步分析,與 Stream 相關的直接債務敞口高達 2.85 億美元,一張巨大的風險傳染網絡浮出水面:最大的受害者是 Elixir 協議,作為 Stream 的主要貸方之一,Elixir 向其出借了高達 6800 萬美元的 USDC,這筆貸款占到了 Elixir 旗下穩定幣 deUSD 總儲備的 65%。

RE7 Labs,這個曾經的合作者,如今也成了受害者。它在多個借貸協議上的金庫,因為接受了 xUSD 和 Elixir 相關資產作為抵押,而面臨數百萬美元的壞賬風險。

更廣泛的傳染通過複雜的「重複抵押」路徑展開,Stream 的代幣被抵押在 Euler、Silo、Morpho 等主流借貸協議中,而這些協議又被其他協議層層嵌套。一個節點的崩潰,通過這張蜘蛛網般的金融網絡,迅速傳導至整個系統。

10 月 11 日的清算事件埋下的隱雷,遠不止 Stream Finance 一家。正如 Yields and More 所警告的那樣:「這個風險地圖仍然不完整,我們預計會有更多受影響的流動性池和協議被發現。」

另一家協議 Stables Labs 及其穩定幣 USDX,最近也出現了類似的情況,受到了社區的質疑。

類似於 Stream Finance 等等的問題暴露了 Ce-DeFi 模式的致命缺陷:當協議的透明度缺失,且權力過度集中於少數人之手時,用戶的資金安全便完全依賴於項方的誠信,而缺乏有效的技術和規則約束。

你,就是那個收益

從 Aave 的透明的鏈上銀行,到 Stream Finance 的資管黑箱,DeFi 在短短幾年內完成了一次致命的進化。

當「去中心化」的理想被異化為「去監管化」的狂歡,當「專業主理」的敘事掩蓋了資金運作不透明的現實,我們得到的,正如 Yearn 開發者 Schlag 所說,不是更好的金融,而是一個「更糟糕的銀行業」。

這場危機最深刻的教訓在於,我們必須重新審視 DeFi 的核心價值:透明度,遠比去中心化的標籤本身更為重要。

一個不透明的去中心化系統,比一個受監管的中心化系統要危險得多。因為它既沒有中心化機構的信譽背書和法律約束,又沒有去中心化系統應有的公開、可驗證的制衡機制。

Bitwise 的首席投資官 Matt Hougan 曾對加密世界的所有投資者說過一句名言:「市場上根本不存在沒有風險的兩位數收益率。」

對於每一個被高 APY 吸引的投資者來說,下一次點擊「存入」按鈕前,都應該扪心自問一個問題:

你真的明白這筆收益從哪裡來嗎?如果你不明白,那麼你,就是那個收益。

原文鏈接

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Kalshi被任命為CNN官方預測市場合作夥伴,增強數據驅動型通報能力

簡單來說 Kalshi 與 CNN 合作,將其實時預測市場數據整合到該網路的報導中,透過對政治、文化和新聞事件的準確預測來增強報告品質。

Tether Data 發布面向現代 AI 模型的 QVAC Fabric LLM 推理和微調框架

簡單來說 Tether Data 推出了 QVAC Fabric LLM 框架,該框架支援跨消費性設備和多廠商硬體的 LLM 推理和微調,從而支援去中心化、以隱私為中心且可擴展的 AI 開發。

Flow推出Flow Credit Market:面向消費者的標準化自動化貸款協議 DeFi

簡單來說 Flow 正在推出 Flow Credit Market,旨在支持主流信貸市場。 DeFi 在保持低費用和網路可擴展性的同時,提高代幣採用率、增加交易量並實現通縮代幣模型。

亞馬遜擴展 Nova AI 產品組合,新增四款 AI 模型和用於客製化 AI 開發的高級工具

簡單來說 亞馬遜擴展了其 Nova AI 產品組合,新增了四款型號,此外還包括用於構建自訂 AI 變體的 Nova Forge 和用於部署高度可靠的 AI 代理的 Nova Act。