康卡斯特(CMCSA.US)竞购华纳(WBD.US)方案曝光:现金加股权组合报价 自身权益估值达810亿美元

智通财经APP获悉,据华纳兄弟探索公司(WBD.US)的一份文件披露,康卡斯特(CMCSA.US)提议将其NBC环球(NBCUniversal) 业务与华纳兄弟探索合并,该提议对这家有线电视巨头在合并后业务中的权益估值高达810亿美元。

这份于周三发布的文件提及了一家被称为“A公司”的竞标方,知情人士确认其为康卡斯特。文件显示,该公司的合并提议对华纳兄弟探索的流媒体和影视资产估值为每股35.43美元。该出价由每股5.25美元的现金,以及华纳兄弟探索股东在新实体中持有的49%股权构成,该新实体将包含两家公司的资产。

知情人士表示,康卡斯特认为,通过削减成本和把握增长机遇,将其娱乐资产与华纳兄弟探索的资产合并,将创造出一个比两家公司独立运营更具价值的新实体。康卡斯特将在新业务中持有51%的股权。

总部位于费城的有线电视和宽带提供商康卡斯特,其整体股票市值约为1110亿美元。两家公司均拒绝置评。

文件同时指出,康卡斯特的出价不包括USA、CNBC和MS Now等有线电视网络,这些网络即将作为Versant Media Group分拆给股东。据了解,竞标方在计算中一直采用华纳兄弟探索的总股本为25.9亿股。

本月早些时候,康卡斯特总裁Mike Cavanagh在瑞银举办的投资者会议上曾透露,公司的收购方案核心是将NBC环球旗下的媒体、主题公园及影视制作业务,与华纳兄弟探索的影视工作室及流媒体部门进行整合。

Cavanagh表示,就所提供的现金而言,康卡斯特的出价“相较于其他提案偏低”,“但我们确实提供了合并后娱乐公司的相当大一部分股权,”他补充道。

值得一提的是,华纳兄弟探索已接受奈飞(NFLX.US)提出的每股27.75美元的现金加股票收购要约,并计划在该交易完成前,将旗下有线电视网股份单独拆分并分配给现有股东。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

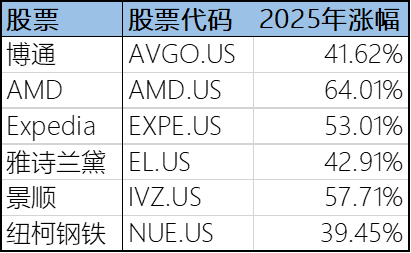

“极度拥挤”警报拉响!小摩警告:这六只投机性成长股面临走势逆转风险

美股异动 | 美光科技(MU.US)盘前大涨逾14% 业绩指引大超预期

Stephen Schwarzman,期待美联储进一步降息

美国当周初请失业金人数下降,但季节性波动依然存在