Пенсійні фонди створені для того, щоб бути нудними. Це не недолік, а саме суть. Вони рухаються так само повільно, як і їхні бенефіціари, уникають несподіванок і роблять майбутнє керованим.

З іншого боку, криптовалюта створювалася зовсім з протилежною ідеєю. Через це її часто вважають надто незрілою для пенсійних коштів.

Такий підхід передбачає, що стабільність передує участі. Але що, якщо все навпаки?

Аргументи проти криптовалюти очима пенсійних фондів

Пенсійні фонди керують календарями, а не абстрактними грошима. Зарплати припиняються, пенсії – ні. Активи, які можуть впасти на двозначний відсоток так швидко, як ви скажете «crypto!», важко суміщати з такою відповідальністю.

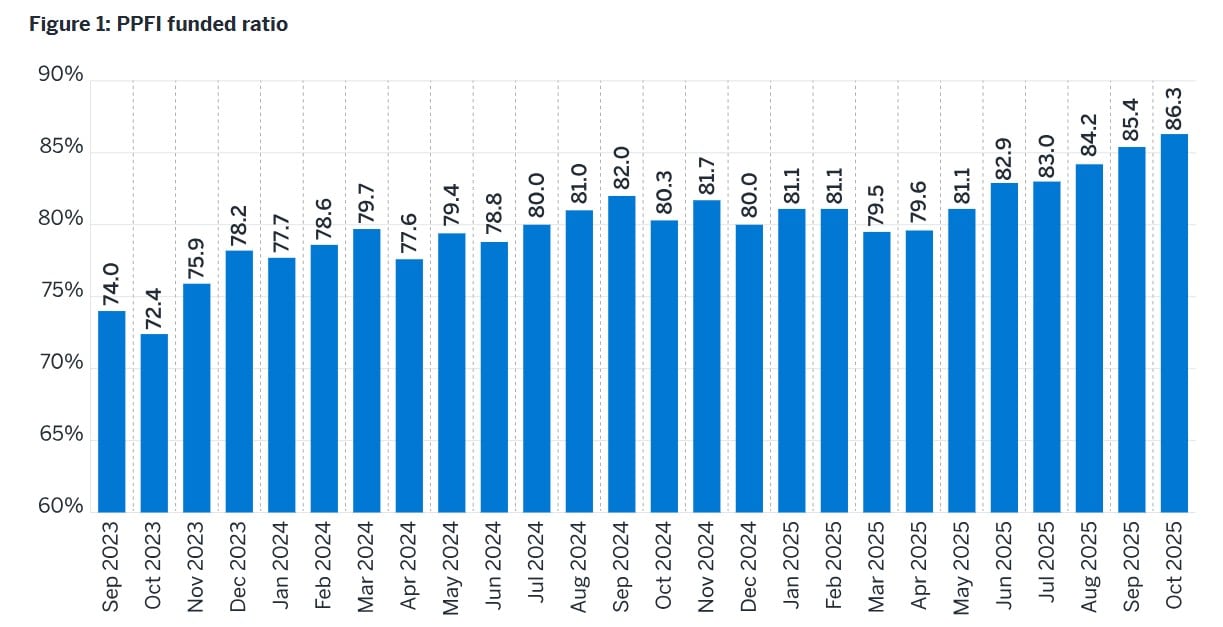

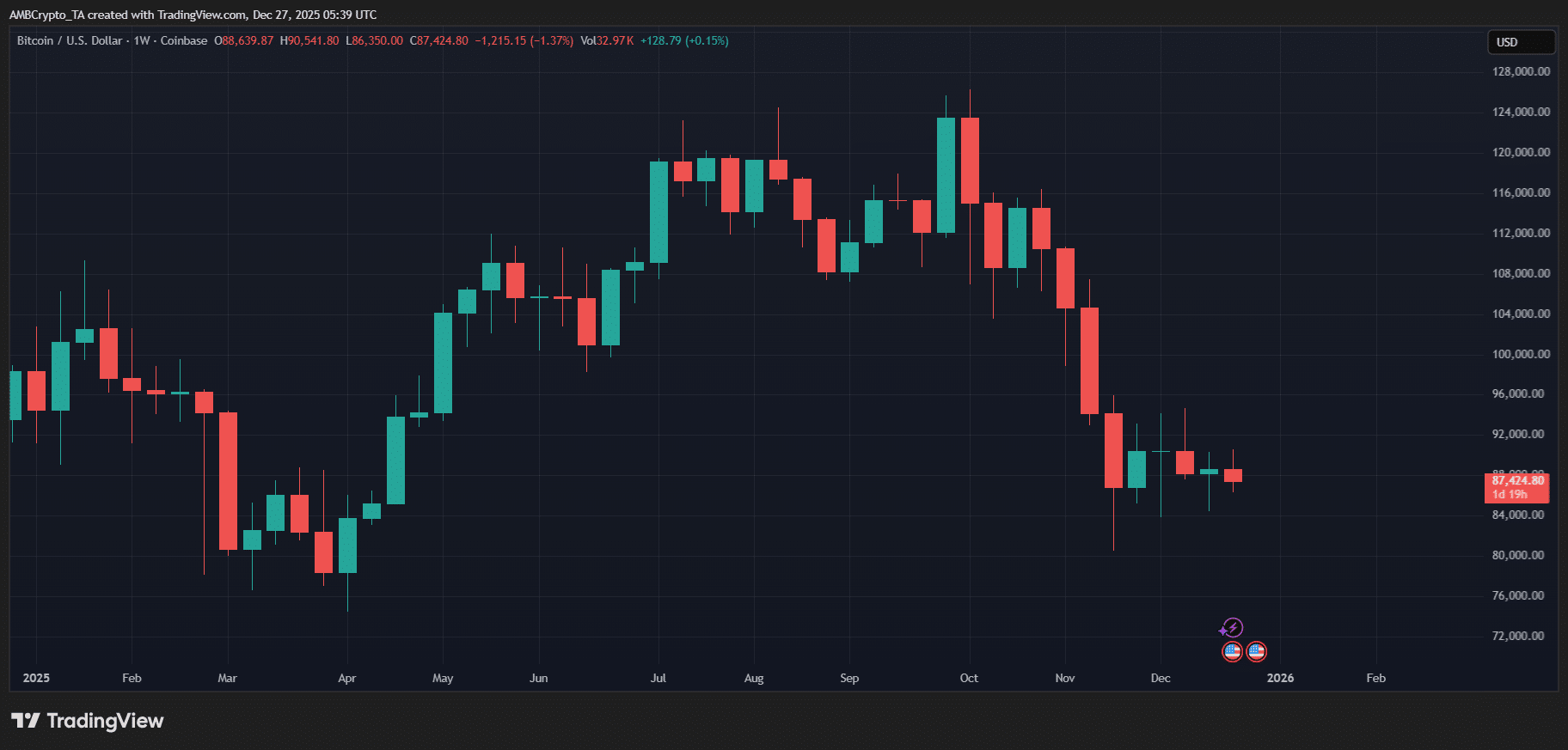

Bitcoin, незважаючи на зростаючу легітимність, усе ще занадто волатильний. Лише у 2025 році він впав з майже $120 тис. до близько $80 тис. Це падіння достатньо велике, щоб у світі крипти його назвали «циклом». Проте для пенсійної математики це велика проблема.

Крипто-максималісти знають, що це не виняток. Подібні падіння траплялися й раніше.

Джерело: TradingView

Проте ціна — лише частина цього дискомфорту.

Регулювання залишається нерівномірним і часто політизованим, змінюється разом із судовими рішеннями та адміністраціями. Зберігання покращилось, але індустрія ще не забула своє власне минуле. Провали бірж, заморожені виводи та креативна бухгалтерія досі свіжі в пам’яті, і навіть правила ще пишуться.

І ще є фідуціарна відповідальність. Управлінці пенсійними фондами отримують гроші за уникнення постійних втрат, а не за їх пояснення. За цим критерієм крипта все ще не проходить різні тести.

Великий капітал і його FOMO-поведінка

Історія має здатність приборкувати активи, які починаються як незручні, волатильні й абсолютно несерйозні. Зазвичай це відбувається, коли великі пулли терплявого капіталу вирішують: час перестати спостерігати.

Першими були акції. На початку 1900-х фондові ринки були тонкими, хаотичними і слабо регульованими. Потім усе змінилося із появою нагляду. Пенсійні фонди, страхові компанії та інвестиційні фонди прийшли зі своїм масштабом, довгими горизонтами й серйозним ставленням. З’явилися стандарти розкриття інформації. Аудити стали нормою.

Зрештою, ринки почали поводитися краще.

На запитання про перспективи крипти Ніл Стентон, CEO та співзасновник Superset, сказав для AMBCrypto:

«Стейблкоїни, MMF, RWA та загальна токенізація активів принесуть інституційне управління ризиками на крипторинки.»

Однак він відзначив, що це відбувається не без складнощів.

«Справжній ризик — це відсутність інституційних стандартів. BlackRock були одними з перших, хто це зрозумів.»

Стентон зазначив, що коли BlackRock змогли змінити профіль ризику, у них з’явилася «впевненість створити інституційний продукт». Завдяки цьому інституція допомогла біржам припинити маніпуляції, зробивши актив більш відображенням реального ринку.

«Зменшивши ці ризики, вони продали продукт, який став найшвидше зростаючим ETF в історії. Інституційні найкращі практики, одного разу прийняті, дорослішують ринок.»

Інститут CFA згодом підкріпив цю тенденцію цифрами. Вищий інституційний власник сприяє кращому управлінню і більшій стабільності з часом.

Як виявляється, порядок у фінансах… заразливий.

Нерухомість також пережила свою трансформацію. До приходу інституційного капіталу інвестування в нерухомість було локальним, неліквідним і часом непрозорим. Потім з’явилися REITs (сьогодні це приблизно $2 трлн глобальний ринок), створені для того, щоб перетворити цеглу й оренду на щось кероване. Муніципальні облігації пройшли схожий шлях.

Капітал прийшов раніше, ніж довіра. Крипта, як не крути, може просто бути на більш ранній стадії цього ж циклу.

«Нудні» гроші роблять цікаві речі

Є особливий вид грошей, яким не цікаво бути правими швидко. Пенсійні гроші приходять з часом, а час має здатність змінювати кімнати. Гроші, які не поспішають, роблять ринки спокійнішими. Кредитне плече виглядає менш розумно. Залишається лише робота.

Ліквідність також змінюється. Баланси пенсійних фондів не залежать від дешевих позик, які зникають у кризу. Вони рухаються повільно, якщо взагалі рухаються. З криптою нестабільність залишиться завжди, але крайнощі стануть менш різкими.

Навіть якщо пенсійні фонди братимуть участь, то робитимуть це обережно. Навіть 1-2% у крипті будуть розподілені між різними активами, стратегіями й кошиками ризику. Це розподіляє експозицію і зменшує шалену волатильність циклів притоку-відтоку.

Далі йдуть очікування. Аудити. Зберігання. Рамки управління ризиком. Звички, принесені з більш зрілих ринків. З часом ці звички стають стандартами, а стандарти змінюють стимули.

Регулювання ЗАВЖДИ йде за грошима…

…і крипта вже починає це відчувати. Через інфраструктуру та масштаб.

Джерело: downing.house.gov

У США це добре видно, якщо подивитися на ETF і пенсійні рамки.

Після переобрання президента Трампа Вашингтон рухається до більш ліберальної політики щодо цифрових активів. Це включає указ, спрямований на кращий доступ до крипти та інших альтернатив у пенсійних планах.

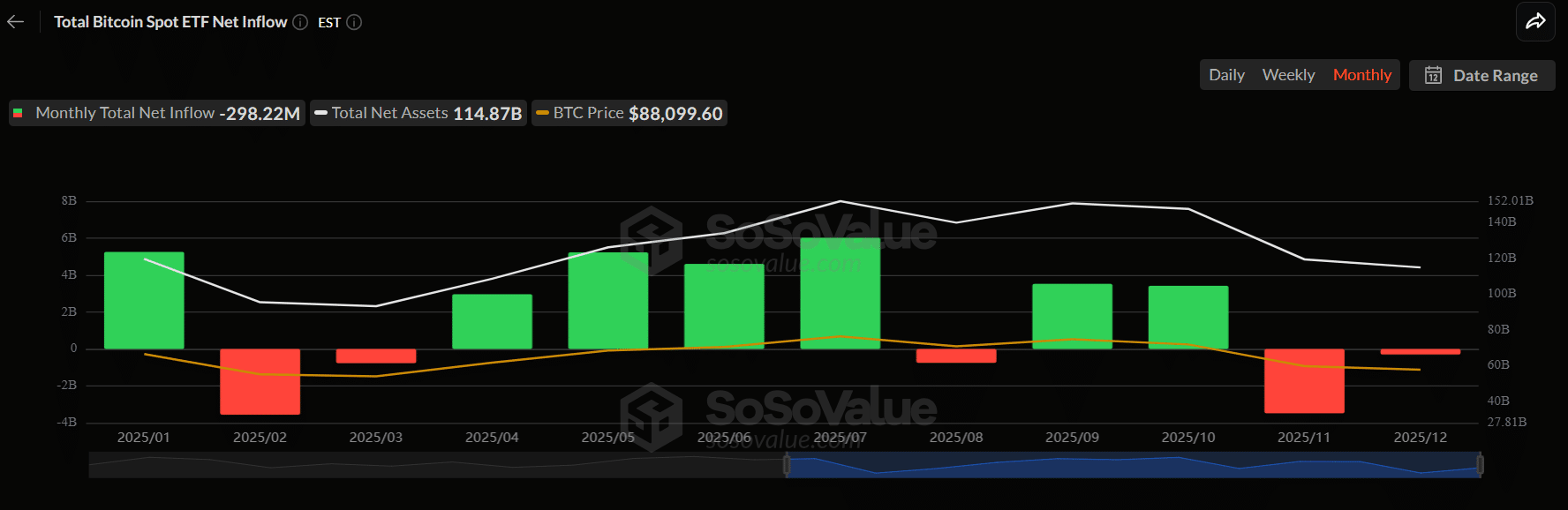

Джерело: SoSoValue

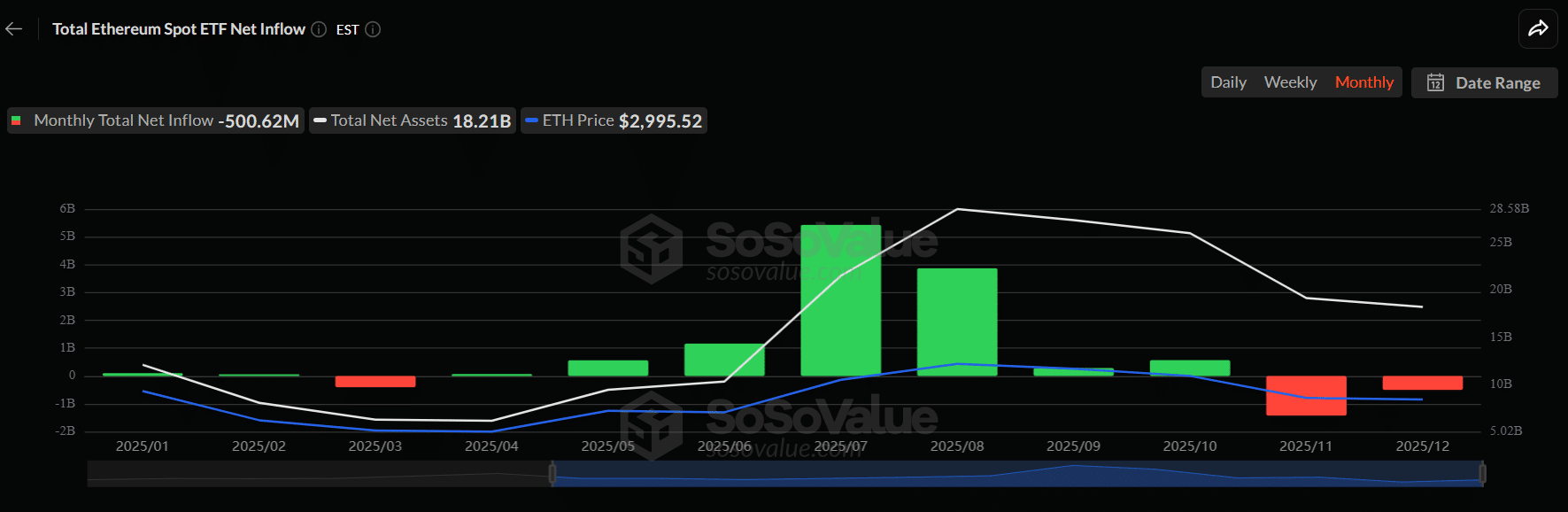

Результатом став сплеск регульованої експозиції. Bitcoin [BTC] та Ethereum ETF залучили приблизно $30 млрд чистого притоку YTD на момент написання, лідерами стали такі продукти, як BlackRock’s iShares Bitcoin Trust.

Джерело: SoSoValue

Пам’ятайте, жоден з них не є маргінальним інструментом. Це важливо, бо ETF тягнуть за собою регулювання. Судові рішення, схвалення SEC, правила зберігання, стандарти розкриття… нічого з цього не з’явилося, бо крипта гарно просила.

Галузеві асоціації також були відвертими. Попит високий, і нормативне середовище адаптується до нього. Як тільки пенсійні системи, суверенні фонди та пенсійні плани долучаються (навіть обережно), крипта стає занадто системно важливою, щоб залишатися в тіні.