- Более 19 миллиардов долларов ликвидаций устранили избыточное кредитное плечо, вызвав широкомасштабную системную перезагрузку рынка.

- Стейблкоины превратились в инструменты баланса с доходностью по мере снижения спроса на кредитное плечо.

- RWAs и рынки perpetual DEX стали ключевыми индикаторами ликвидности и доверия в условиях стресса.

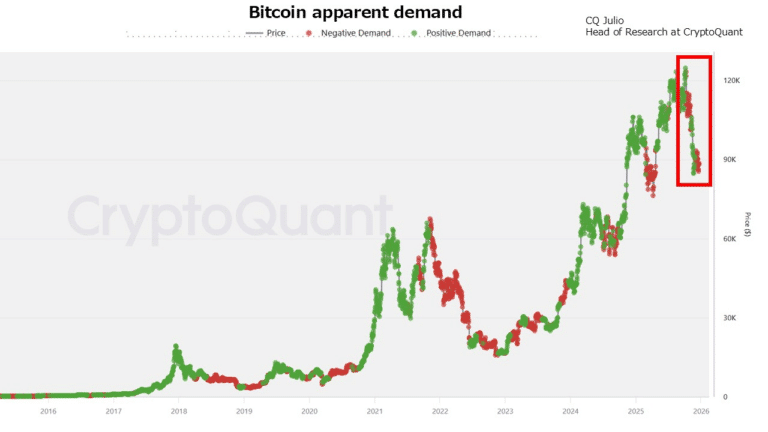

Более 19 миллиардов долларов в позициях с кредитным плечом на крипторынке были ликвидированы на глобальных рынках в октябре 2025 года, что привело к широкой системной перезагрузке. Это произошло на фоне возросшей волатильности, затронув как централизованные, так и децентрализованные площадки по всему миру. По данным DWF Labs, это устранило избыточное кредитное плечо, ужесточило лимиты рисков и перенаправило капитал на управление балансом, структуру доходности и создание устойчивой финансовой инфраструктуры.

Ликвидность становится испытанием структуры рынка

В течение 2025 года крипторынки неоднократно сталкивались со стрессовыми событиями, связанными с волатильностью и вынужденным снижением кредитного плеча. Примечательно, что on-chain ликвидность продолжала функционировать в эти периоды. В то же время, по данным DWF Labs, несколько централизованных торговых платформ столкнулись с перебоями в работе и каскадными сбоями.

Это расхождение изменило подход участников рынка к оценке надежности. Глубина ликвидности в условиях стресса теперь выступает структурным сигналом, а не маркетинговым показателем. Проекты с устойчивым рыночным дизайном сохраняли участие, в то время как ликвидность, основанная на стимулах, исчезала при всплесках волатильности.

Однако само предоставление ликвидности больше не является отличительной чертой. Стратегии маркет-мейкинга стали широко доступны, что привело к снижению маржи на всех площадках. По словам управляющего партнера DWF Labs Андрея Грачёва, конкуренция устранила преимущества, основанные исключительно на спредах.

В результате результаты заменили сырую ликвидность в качестве отличия. Участники рынка стали уделять приоритетное внимание контрагентам, дистрибуции и реальному спросу. Искусственные всплески объема вызывали давление на продажу со стороны системных трейдеров, усиливая дисциплину.

Такая среда заставила капитал искать эффективность, а не кредитное плечо. Этот сдвиг стал особенно заметен, когда стейблкоины эволюционировали за пределы простых платежных инструментов.

Стейблкоины превращаются в инструменты баланса

Ясность регулирования в Соединённых Штатах ускорила внедрение стейблкоинов в 2025 году. Общий объем предложения стейблкоинов вырос более чем на 50% по сравнению с прошлым годом, по данным DWF Labs. Стейблкоины с доходностью превысили 20 миллиардов долларов в обращении, что свидетельствует о явном изменении в использовании.

Институциональные игроки всё чаще используют стейблкоины для управления неиспользуемым капиталом, а не для перемещения средств. Структуры с доходностью позволяют капиталу оставаться ликвидным и одновременно приносить доход. Стейблкоины начали функционировать как программируемые версии денег на балансе.

Этот сдвиг поддерживался синтетическими долларовыми моделями. Например, USDf от Falcon Finance позволяет пользователям вносить активы, не приносящие доходности, и получать взамен синтетический доллар. Затем пользователи могут получать доход через отдельный токен доходности с четко определёнными лимитами риска.

Большинство пользователей по-прежнему больше заботились о безопасности, чем о высокой доходности. DWF Labs отмечает, что четкие опции выкупа, прозрачные системы и хорошо протестированные модели риска способствовали внедрению. В результате платформы стейблкоинов всё больше конкурировали по прочности и надежности своих балансов.

Связано: Crypto Leverage Falls as Coinbase Reports Strong Market Reset

RWAs и perpetuals укрепляют доверие к рынку

On-chain реальные активы (RWAs) расширялись на протяжении всего 2025 года. Стоимость токенизированных RWAs выросла примерно с 4 миллиардов до 18 миллиардов долларов. Рост был сосредоточен на казначейских облигациях США, кредитных продуктах и инвестиционных фондах.

Важно, что RWAs интегрируются непосредственно в системы кредитования и ликвидности. Эти активы перешли от пассивных инструментов доходности к активному обеспечению. Главный RWA-офицер Falcon Finance Артем Толкачёв описал стратегию как принятие разнообразного обеспечения для раскрытия ликвидности и доходности.

Токенизация частного кредита также набрала силу по схожим причинам. Токенизированный долг сочетал доходность с надежным обеспечением и позволял более быструю выкупную операцию. Такая структура позволяла держателям сохранять экспозицию и одновременно восстанавливать ликвидность.

В то же время рынки деривативов усилили сигналы доверия. В 2025 году соотношение объема деривативов DEX к CEX увеличилось в четыре раза по сравнению с прошлым годом. Децентрализованные perpetual-площадки сократили разрыв в исполнении, в то время как централизованная инфраструктура неоднократно испытывала стресс.

По словам Андрея Грачёва, perpetual-рынки стабильно торгуются выше спотовых рынков. Perps сжимают рыночные настроения в наблюдаемые сигналы, такие как ставки финансирования, открытый интерес и поведение при ликвидациях. Институциональные игроки стали чаще использовать эти рынки для оценки надежности систем.

Появились новые dark-pool perpetual DEXs для защиты приватности крупных трейдеров. Эти платформы скрывают детали ордеров, но при этом подтверждают совершение сделок on-chain. DWF Labs заявила, что поддерживает такую инфраструктуру через свою деятельность в DeFi.

Вместе реальные активы и perpetual-рынки помогли связать криптоактивность с прозрачными, отслеживаемыми структурами баланса. Вынужденное сокращение позиций снизило кредитное плечо, ужесточило контроль рисков и изменило тайминг капитала.

В сочетании с сентябрьским снижением ставки Федеральной резервной системы и более четким регулированием в США, институциональные игроки стали размещать капитал более осознанно. Многие соотнесли экспозицию с годовыми рамками риска, а не со спекулятивными циклами.

Разработчики столкнулись с аналогичной дисциплиной. Несмотря на крупные сборы токенов в 2025 году, результаты после запуска различались. Проекты с устойчивой полезностью сохраняли пользователей, а платформы, основанные на стимулах, теряли популярность после снижения эмиссии.

По мере завершения 2025 года крипторынки демонстрируют более низкое кредитное плечо и более строгую аллокацию капитала. Устойчивость ликвидности, балансы с доходностью, RWAs и perpetual-рынки всё больше определяют структуру рынка. По мнению DWF Labs, эти механизмы показывают, что рынок реагирует на реальный спрос, а не на циклы кредитного плеча, вызванные ликвидациями.